Dove si verificano i più frequenti prelievi di liquidità nel mercato reale

Il massimo e il minimo del giorno, della settimana o del mese precedente

Mostriamo un esempio di selezione della liquidità sul minimo del giorno precedente. Nell'immagine, abbiamo la coppia USDJPY sul grafico H1. Il punto A è il minimo del 14/11/2023, quindi offre un supporto orizzontale. I trader spesso ipotizzano che quando il prezzo si avvicina a questo minimo, rimbalzerà verso l'alto. Mettono uno stop loss al di sotto di questo supporto. Il giorno successivo, questo minimo è stato selezionato quando sono stati comunicati i dati sull'inflazione industriale degli Stati Uniti. I dati sono risultati migliori del previsto e quindi sarebbe logico che il dollaro si indebolisse. Ma è accaduto il contrario.

I grandi operatori hanno prima spinto il dollaro al ribasso dopo l'annuncio del rapporto per raccogliere gli ordini in sospeso che si erano accumulati al di sotto di questo supporto. Dopo aver raccolto questi ordini, il mercato ha invertito la rotta e si è rapidamente diretto verso l'alto per raccogliere ulteriore liquidità, che ora era rappresentata dagli ordini di quei trader che erano convinti che l'USDJPY dovesse scendere.

Pertanto, da una prospettiva fondamentale, questo rialzo intraday della coppia USDJPY era estremamente illogico. Tuttavia, dal punto di vista dell'azione dei prezzi secondo SMC, i grandi operatori hanno cercato di colmare il Price Value Gap che si era creato il 14/11/2023.

USDJPY su grafico H1

Suggerimento: i massimi e i minimi del giorno, della settimana e del mese precedenti tendono a essere livelli che il mercato ama testare. Dopo aver tolto liquidità a questi livelli, aspettate che il mercato inverta la rotta e crei una falsa rottura di quel livello. Solo allora prendere in considerazione l'operazione. La conferma dell'entrata nel trade può avvenire su un time frame inferiore, ad esempio un Price Value Gap, una candela engulfing, una pin bar, ecc.

1.2 Supporto e resistenza orizzontali

I ritiri di liquidità si verificano non solo sui massimi e sui minimi del giorno precedente, ma anche su vari massimi e minimi di oscillazione, e avvengono su tutti i time frame.

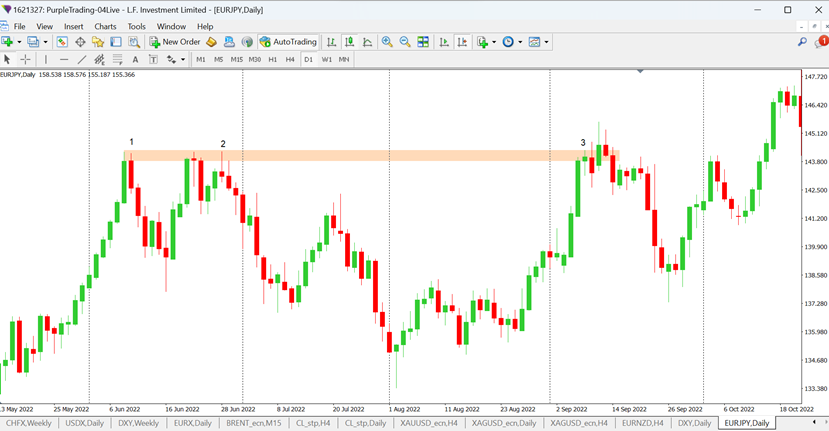

EURJPY su grafico D1

L'immagine mostra EURJPY sul grafico giornaliero. Al punto 1 si è formato un top, che è stato testato e leggermente superato al punto 2, ma il prezzo ha poi chiuso al di sotto di questa resistenza. Si è quindi creata una falsa rottura. La liquidità al di sopra della resistenza è stata eliminata.

Al punto 3, la liquidità è stata ripresa con maggiore forza. I trader che aspettavano questa situazione erano più fiduciosi perché vedevano che il top era già stato testato, quindi hanno ipotizzato che questa resistenza avrebbe funzionato di nuovo. In effetti ha funzionato, ma solo dopo che la maggior parte dei trader è stata espulsa dal mercato. Si trattava di coloro che avevano ordini buy-stop al di sopra di tale resistenza perché avevano speculato long dopo la rottura della resistenza, o ordini stop-loss perché avevano speculato short in corrispondenza di tale resistenza.

1.3 Linee di tendenza

Le linee di tendenza (TL) sono un altro luogo popolare per prelevare liquidità. La logica prevede che i trader piazzino ordini di stop-loss appena sopra una linea di tendenza al ribasso o appena sotto una linea di tendenza al rialzo. In pratica, la situazione è la seguente:

EURJPY su grafico D1

I punti 1 e 2 sono sufficienti per tracciare una linea di tendenza. Al punto 3 c'è stata una leggera rottura della TL, ma non è stata nulla di rilevante. Poi, al punto 4, la rottura della TL è stata più fondamentale, poiché il prezzo ha chiuso al di sotto della TL. Pertanto, c'è stata una raccolta di stop-loss che è stata posizionata al di sotto della TL.

Cosa succede nella testa del trader a questo punto? Principalmente, penserà che questa forte mossa e la rottura della TL significhino che il trend rialzista è finito e quindi inizierà a speculare short. E poiché vuole cogliere questa mossa proprio all'inizio per ottenere il prezzo migliore, entra rapidamente nel trade short senza aspettare un retest o qualche altra forma di conferma. Poi piazza un ordine di stop-loss al di sopra del prezzo. Tuttavia, questi SL rappresentano liquidità e quindi il prezzo è tornato al di sopra del TL.

Esistono molte variazioni sul tema della selezione della liquidità. Tuttavia, hanno sempre un denominatore comune, ovvero l'induzione.