Jak handlować z dużymi graczami

Jako traderzy detaliczni mamy tę przewagę, że jesteśmy w stanie zidentyfikować ślady dużych graczy, a następnie wejść z pozycję zgodnie z nurtem. Na przykład, możemy to zrobić w następujący sposób:

- Identyfikujemy, gdzie rozpoczął się ruch trendu, który towarzyszy lukom Price Value. Często będzie to miejsce o wysokim wolumenie, które można zidentyfikować na profilu wolumenu.

- Czekamy, aż cena powróci do tego miejsca.

- Następnie spekulujemy, że cena wybije się w pierwotnym kierunku.

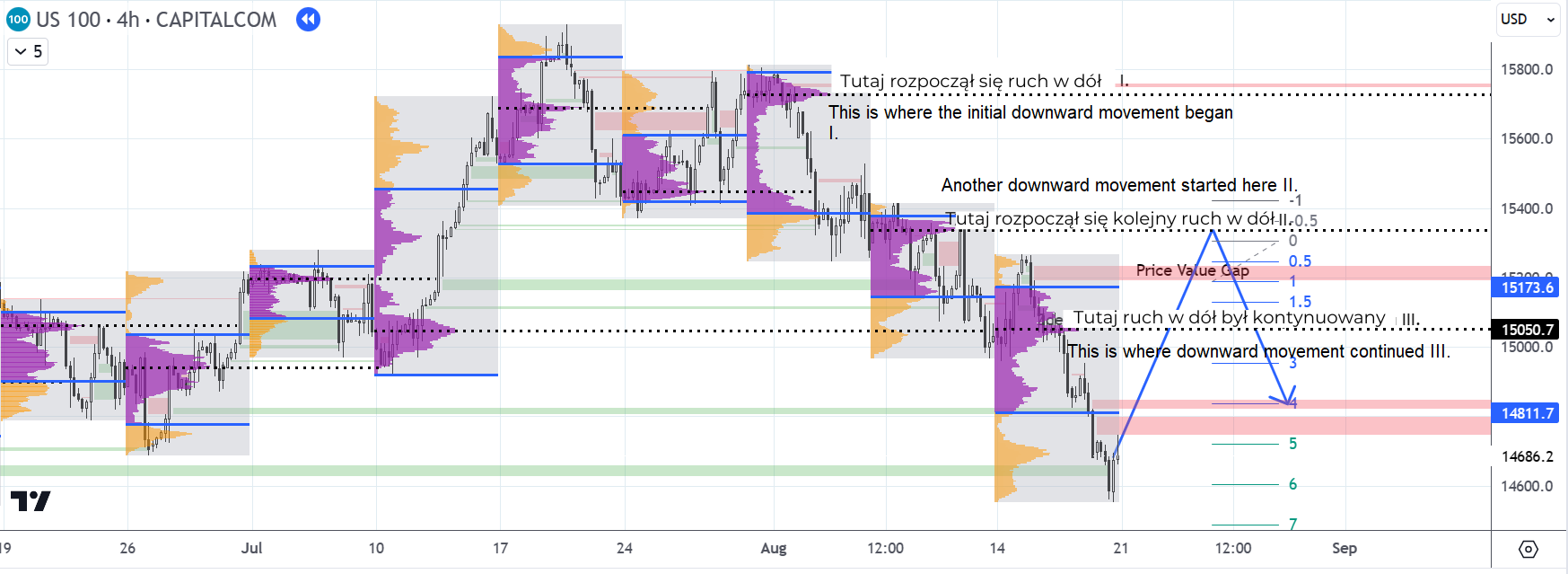

Spójrzmy na przykład, ponownie na indeksie NASDAQ.

Wykres 2: NASDAQ na wykresie H4 - poziomy wejścia w transakcje według wolumenu zgodnie z profilem wolumenu

Wykres 2: NASDAQ na wykresie H4 - poziomy wejścia w transakcje według wolumenu zgodnie z profilem wolumenu

Zidentyfikowaliśmy trzy poziomy, na których rozpoczął się ruch inicjujący, który zapoczątkował trend spadkowy. Przypadkowo jest to POC (Point of Control), ale niekoniecznie tak musi być. Na czerwono po prawej stronie wykresu zaznaczono niewypełnione niedźwiedzie luki Price Value. Reprezentują one nierównowagę i dlatego mają tendencję do wypełniania się. Poczekamy, aż cena wypełni luki i powróci do obszaru, z którego rozpoczął się ruch w dół. Następnie spekulujemy krótko.

W naszym przypadku idealnymi poziomami są II i I. W przypadku poziomu III sytuacja jest niepewna ze względu na fakt, że powyżej tego poziomu znajduje się kolejna luka cenowa. Ponieważ luki mają tendencję do wypełniania się, istnieje ryzyko, że cena może nie odbić się natychmiast w dół na poziomie III, ale kontynuować wzrost w kierunku tej luki.

Wykres 3: Wejście w krótką pozycję na poziomie o znacznym wolumenie

Na kolejnym obrazku widzimy, że w następnym tygodniu cena powróciła do poziomu II, po czym nastąpił kolejny spadek ceny, który zatrzymał się praktycznie na niższym poziomie Value Area Low (VAL) z poprzedniego tygodnia. Byłaby to więc transakcja z potencjalnym stosunkiem ryzyka do zysku wynoszącym 1:4, gdybyśmy spekulowali na poprzedni poziom VAL.

Tak więc ślady dużych graczy są widoczne na wykresach w postaci luk cenowych, a następnie wyższych wolumenów na poziomach cen, które może nam pokazać profil wolumenu. Odpowiednie wykorzystanie tej wiedzy może zwiększyć szanse na osiągnięcie sukcesu w branży handlowej.