Jak wykorzystać cykl koniunkturalny w handlu akcjami CFD?

Jednym z najważniejszych czynników wpływających na rynki finansowe jest cykl gospodarczy. Podzielony jest na kilka faz, z których każda wpływa na wzrost lub spadek określonych grup lub rodzajów akcji i indeksów giełdowych. W tym artykule przyjrzymy się wspólnie, jak właściwie rozplanować swoje inwestycje w tego typu akcje, aby potencjalnie czerpać korzyści z globalnego wzrostu, ale także w przypadku kryzysu.

Z historii wiemy, że w czasach boomu gospodarczego indeksy giełdowe mają tendencję do stopniowego wzrostu, podczas gdy w czasach recesji możemy spodziewać się większej zmienności i spadku wartości światowych akcji. Dla przykładu nie musimy spoglądać daleko – większość inwestorów pamięta znaczne spadki giełdowe po pandemii koronawirusa. I podczas gdy głosy przewidujące nadchodzącą globalną recesję znów rosną, niektóre wskaźniki sugerują nawet, że możemy już w niej być. Sugerowałoby to znaczną korektę na światowych rynkach akcji.

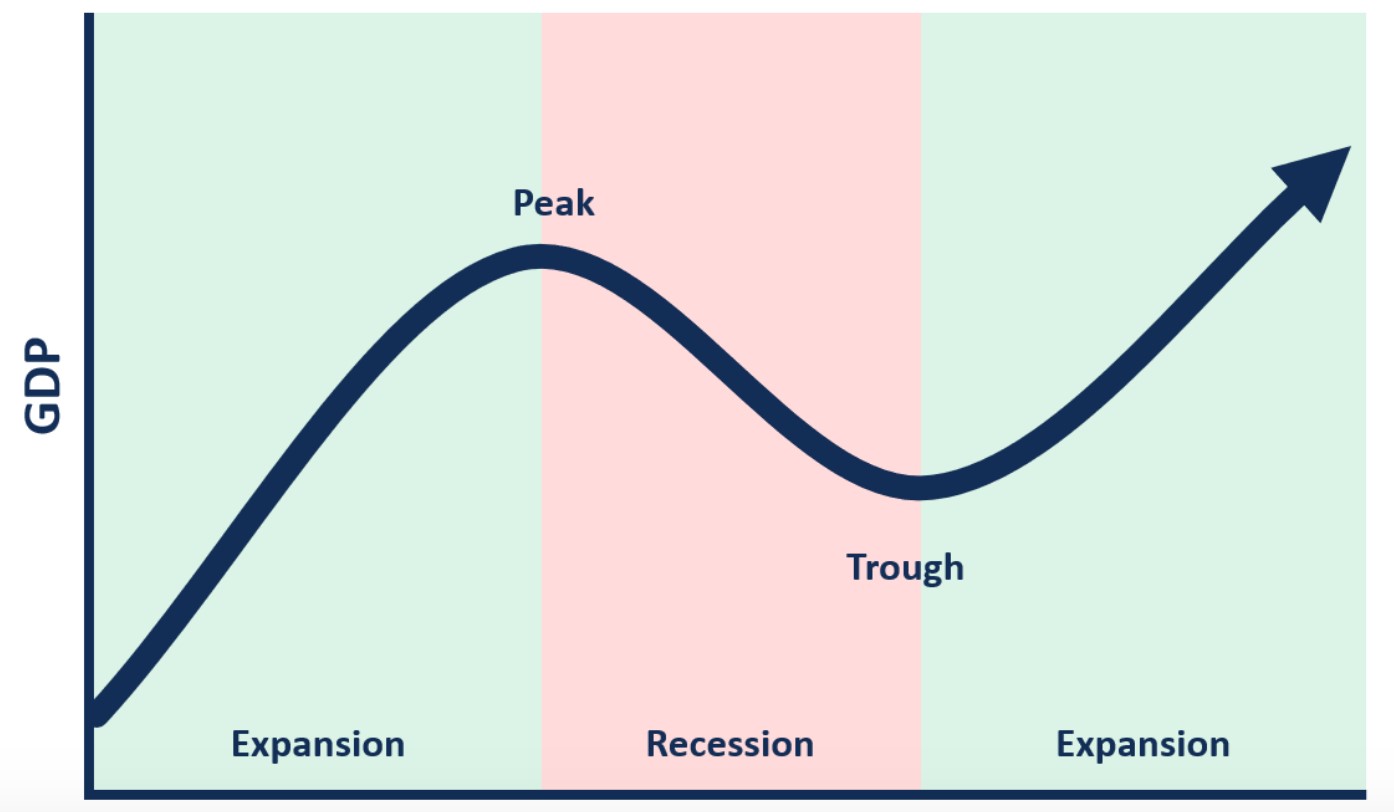

Cykl gospodarczy można podzielić na następujące fazy:

- Ekspansja

- Szczyt

- Recesja

- Powrót do normalności

Dla wielu inwestorów faza ekspansji jest najprzyjemniejsza i zazwyczaj najbardziej przewidywalna. Jest to sytuacja, w której globalny wzrost gospodarczy jest progresywny – tj. PKB większości gospodarek jest dodatni, inflacja w największych gospodarkach jest w niższych jednocyfrowych procentach, a stopy procentowe są również bardzo niskie. Towarzyszy temu dodatkowo bardzo silny rynek pracy i spokój geopolityczny. Jednak tak wyjątkowa konstelacja wszystkich tych czynników nie zawsze ma miejsce. W rezultacie cykl gospodarczy nieustannie porusza się różnymi falami, a recesja jest jego integralną częścią.

Rysunek 1: Różne fazy cyklu gospodarczego. Źródło: corporatefinanceinstitute.com

Globalna recesja

Rysunek 1: Różne fazy cyklu gospodarczego. Źródło: corporatefinanceinstitute.com

Globalna recesja jest bez wątpienia poważnym zagrożeniem, ale może być również dużą szansą dla traderów. Rynki akcji są generalnie bardziej zmienne w takiej sytuacji niż we wzroście gospodarczym. Przy odpowiednim doborze akcji, w połączeniu z korzyściami z handlu CFD (przeczytaj cały artykuł o korzyściach płynących z handlu CFD), nawet recesja gospodarcza może być potencjalnie bardzo dochodowym okresem.

Zgodnie z działalnością i zachowaniem firm w różnych momentach cyklu koniunkturalnego dzielimy akcje na cykliczne, niecykliczne i antycykliczne. Ale co to dokładnie oznacza i które firmy możemy zaklasyfikować jako cykliczne, niecykliczne lub antycykliczne? A co najważniejsze, jak właściwie rozłożyć w czasie nasze inwestycje?

Akcje cykliczne

Jak sama nazwa wskazuje, firmy zaliczane do cyklicznych wzrostów i spadków wraz z cyklem koniunkturalnym – zyskują na wzroście gospodarczym i cierpią w czasach kryzysu. Produkty tych firm nie są dla nas absolutnie niezbędne; raczej pozwalamy sobie na nie, jeśli możemy sobie pozwolić na więcej.

Zazwyczaj firmy cykliczne to firmy motoryzacyjne, luksusowa moda, linie lotnicze, hotele czy restauracje. W czasach wzrostu gospodarczego firmy te na ogół zwiększają sprzedaż i zyski; w czasach depresji gospodarczej konsumenci poszukują tańszych substytutów lub całkowicie zaprzestają konsumpcji. Przedłużający się kryzys gospodarczy może więc dla niektórych firm z sektorów cyklicznych okazać się śmiertelny.

Jak handlować cyklicznymi akcjami?

Cyklicznym akcjom często towarzyszy większa zmienność, co jest kluczowym czynnikiem dla traderów, którzy poszukują częstszych wahań cen. W ten sposób starają się „zmierzyć czas” na rynku i albo kupić akcje, gdy cykl gospodarczy ponownie zacznie rosnąć, co zwykle powoduje, że akcje są tańsze, albo inwestorzy mogą sprzedawać, gdy gospodarka jest w recesji, spekulując na spadek ceny akcji.

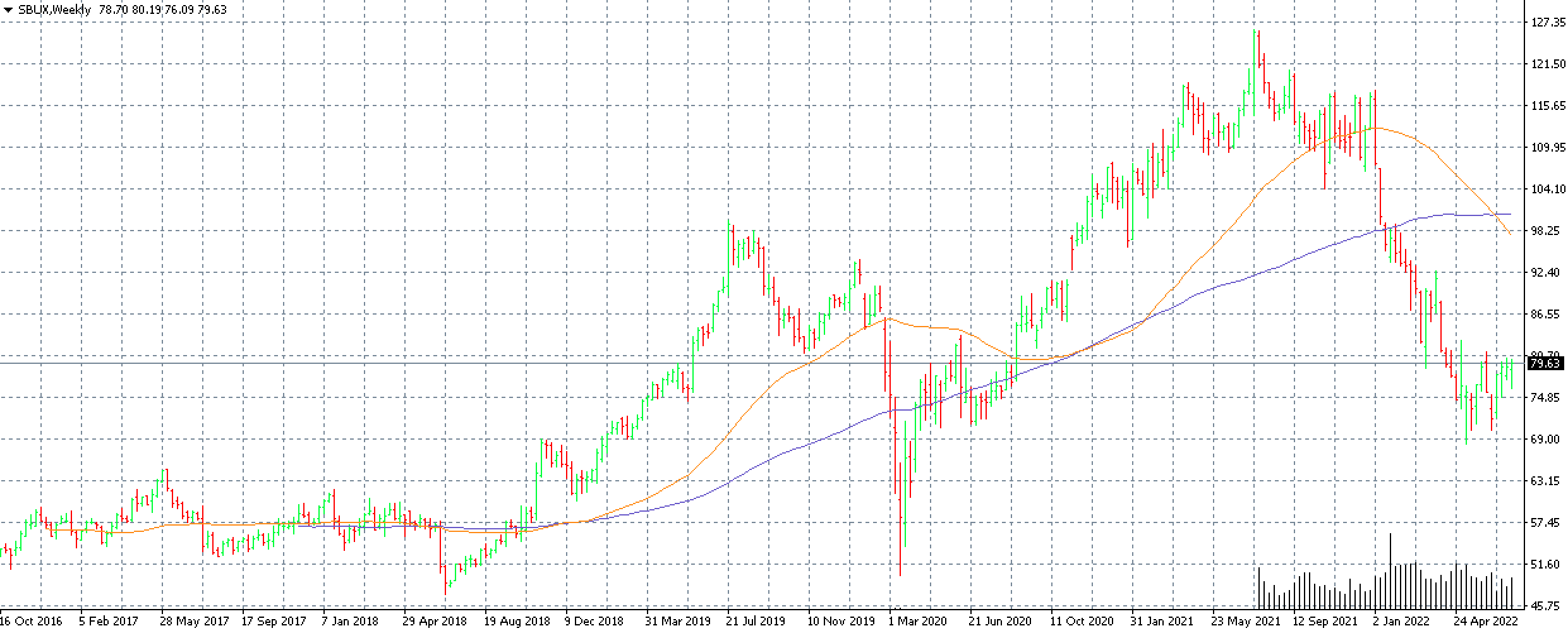

Poniższy wykres pokazuje ewolucję ceny akcji Starbucks – amerykańskiego sprzedawcy kawy. Jednak produkty Starbucks są prawdopodobnie droższe od konkurencji i na pewno nie są konieczne do życia. Po wybuchu koronawirusa oraz w ubiegłym roku zaobserwowaliśmy znaczny spadek kursu akcji.

Wykres 1: Akcje Starbucks na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Wykres 1: Akcje Starbucks na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Akcje niecykliczne

Nazwa sugeruje, że akcje niecykliczne są przeciwieństwem cyklicznych. Nie jest to jednak do końca prawda. Podczas gdy akcje cykliczne generalnie spadają i rosną wraz z cyklem gospodarczym, oczekujemy mniejszej zmienności w akcjach niecyklicznych. Jednak nawet akcje niecykliczne mogą nie uniknąć poważnych korekt. Sektory niecykliczne to firmy produkujące dobra, które są dla nas niezbędne do konsumpcji niezależnie od cyklu koniunkturalnego. Oznacza to, że trudno wyobrazić sobie nasze codzienne życie bez tych towarów. Należą do nich na przykład energetyka (elektryczność, gaz), telekomunikacja, firmy farmaceutyczne, firmy produkujące pasty do zębów i papier toaletowy.

Jak handlować akcjami niecyklicznymi?

Czasami mówi się również o akcjach niecyklicznych jako akcje defensywne – mogą więc stanowić interesujący element portfela dla inwestorów, gdy rynki spadają. Akcje niecykliczne zazwyczaj osiągają lepsze wyniki niż rynek w czasach niepewności. Nawet akcje spółek z sektorów niecyklicznych mogą spaść w czasie recesji, ale spodziewamy się, że będą one mniej zmienne niż te o charakterze cyklicznym. Z drugiej strony, w czasach ekspansji gospodarczej akcje niecykliczne generalnie radzą sobie gorzej niż rynek i spółki cykliczne.

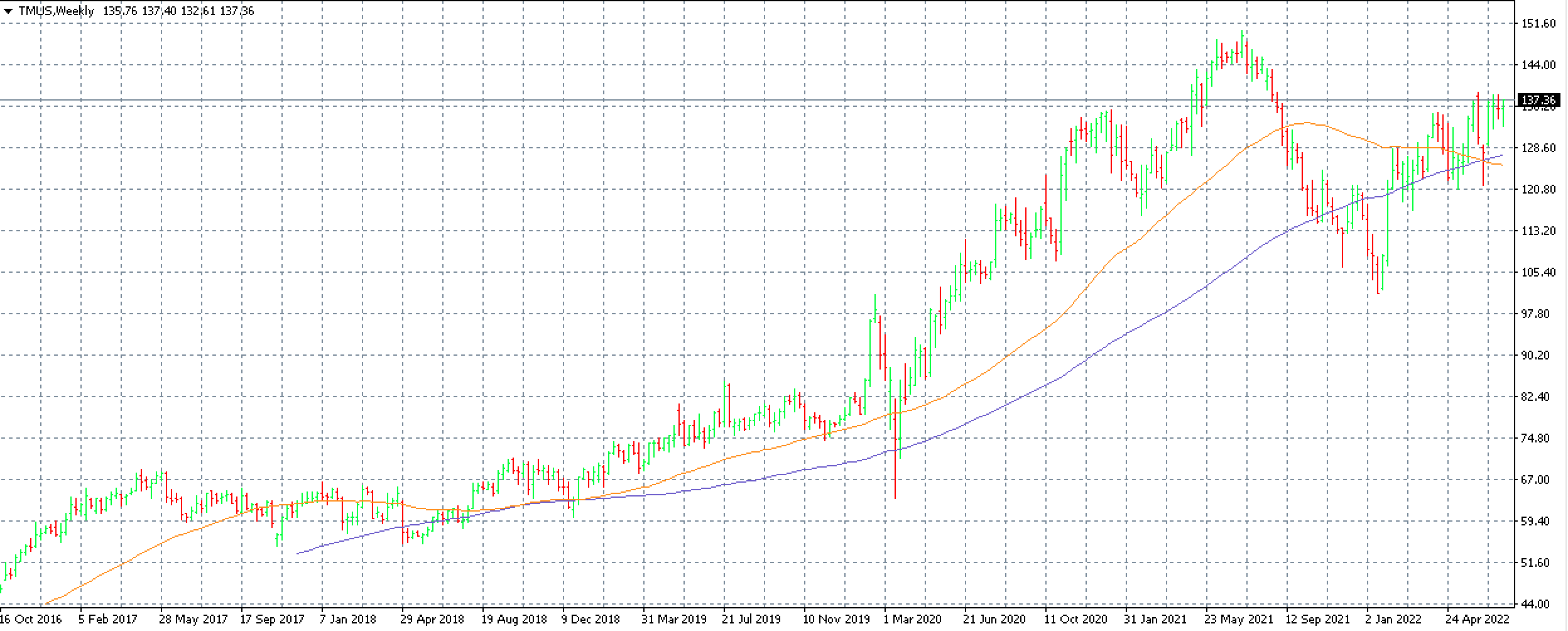

Poniższy wykres przedstawia wyniki amerykańskiej firmy telekomunikacyjnej T-Mobile US. Spadek akcji po koronawirusie był znacznie niższy w przypadku akcji T-Mobile niż w przypadku niektórych spółek cyklicznych. Co więcej, od początku 2022 r. omawiane akcje znacznie przewyższały całą giełdę amerykańską. Jednak nawet niektóre akcje niecykliczne nie wymykają się znacznym ruchom cenowym – dla T-Mobile US druga połowa ubiegłego roku była bardzo słaba. Było to jednak spowodowane czynnikami niezwiązanymi z cyklem gospodarczym (konkurencja o sieci 5G i wyciek danych).

Wykres 2: Akcje T-Mobile US na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Wykres 2: Akcje T-Mobile US na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Akcje antycykliczne

Większość inwestorów prawdopodobnie słyszała o akcjach niecyklicznych i cyklicznych. Jednak akcje antycykliczne nie są tak dobrze znane i niewiele z nich można znaleźć na rynku. Akcje antycykliczne są prawdopodobnie najbliższym przeciwieństwem akcji cyklicznych. Są to spółki, w przypadku których spodziewamy się, że cena akcji wzrośnie w czasach depresji gospodarczej, a zatem spółki, o których mowa, generalnie osiągają lepsze wyniki niż cykliczne i niecykliczne akcje na rynku w dowolnym momencie. W czasach ekspansji gospodarczej spadają akcje spółek antycyklicznych. W związku z tym nie trzeba wielkiej wyobraźni, aby wywnioskować, na czym koncentrują się dane firmy. Są to firmy, które produkują tańsze substytuty dóbr nieistotnych konsumowanych w czasach ekspansji.

Jak handlować akcjami antycyklicznymi?

Akcje antycykliczne mogą być interesującym elementem portfelowym lub spekulacyjnym ze względu na ich negatywną korelację z cyklem gospodarczym. Tym samym akcje z grupy antycyklicznej mogą być mniej lub bardziej wykorzystywane jako instrument odpowiedni do zabezpieczenia (przeczytaj cały artykuł, który napisaliśmy na temat hedgingu). Jednak dla traderów, którzy chcą skorzystać z antycyklicznych cen akcji spółek, kluczowy jest czas.

Firmy antycykliczne mogą mieć poważne trudności finansowe, a nawet zbankrutować w przypadku przedłużającego się wzrostu gospodarczego. Takie akcje są wtedy bardzo niestabilne i nawet krótkoterminowe pozytywne wahania rynku w czasie recesji mogą znacząco wpłynąć na ich cenę. Przykładem tego jest amerykański detalista Dollar Tree, który sprzedaje różnorodne towary w cenie jednego dolara. Jego akcje zyskały ponad 70% w ciągu ostatnich 12 miesięcy, podczas gdy indeks S&P 500 stracił na wartości o około 10%.

Na co zwrócić uwagę przy odróżnianiu potencjalnie dochodowych akcji od tych nierentownych?