Figura 1: I rendimenti dei titoli obbligazionari statunitensi a 10 anni e l'indice USD sul grafico H4.

La ragione di queste mosse inaspettate è la dinamica delle forze in competizione. L'accentuazione dell'inflazione più elevata è accompagnata da preoccupazioni su come ciò influenzerà la futura crescita economica. Alla preoccupazione per la crescita economica si aggiunge l'impatto della variante del virus Omicron.

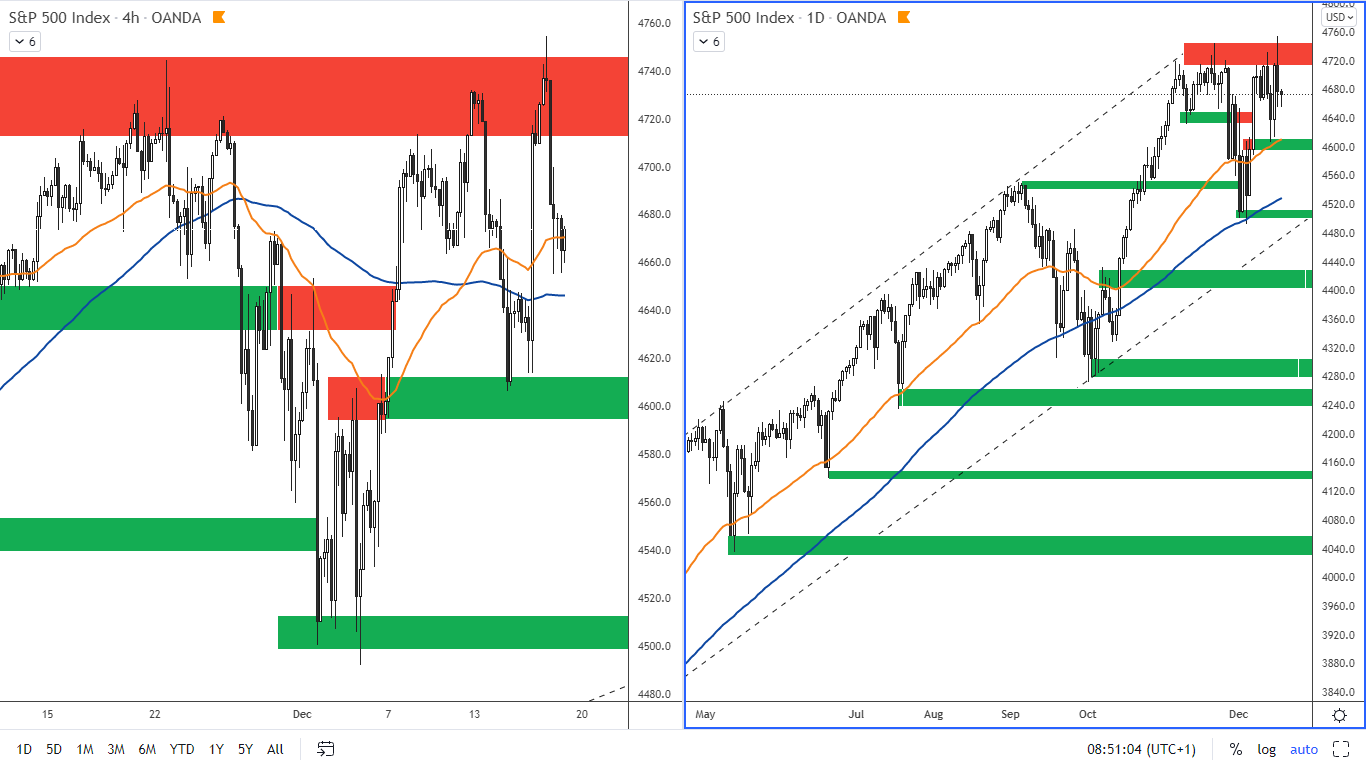

SP500 ancora di umore rialzista

Dopo l'annuncio della Fed di mercoledì, molti si sarebbero aspettati un indebolimento degli indici azionari. Tuttavia, ciò non è avvenuto e invece c'è stato un rialzo delle azioni statunitensi, raggiungendo un nuovo massimo storico a 4.753 sull'indice SP 500.

Tutte le principali notizie sono state assorbite dal mercato e quindi l'attuale incertezza del mercato è solo l'impatto della variante del virus Omicron e alcune tensioni tra Stati Uniti e Cina. Giovedì il governo degli Stati Uniti ha inserito nella lista nera altre società cinesi in risposta all'oppressione cinese della sua minoranza Uigura. In risposta, giovedì l'indice SP 500 ha apportato una leggera correzione. Nel complesso, tuttavia, l'indice SP 500 è ancora in una tendenza al rialzo. Date queste tensioni, non sarebbe sorprendente se l'indice si consolidasse.

Figura 2: L'indice US SP 500 sul grafico 4H e D1

Il trend rialzista dell'indice SP 500 è ancora in atto e il supporto a SMA 100 sul grafico giornaliero ha mostrato la sua forza. Il prezzo dell'SP 500 è tornato al precedente picco storico dove la resistenza si aggira intorno a 4.713 - 4.753. Il supporto più vicino è a 4.594 e 4.610.

Indice DAX tedesco

In termini di dati economici più significativi, il PMI manifatturiero è stato riportato la scorsa settimana ed è arrivato a 57,9, meglio della precedente lettura di 57,4. Pertanto, l'ottimismo sugli sviluppi economici in Germania continua. L'attuale retorica accomodante della BCE dovrebbe avere un effetto positivo anche sulla crescita dell'indice. Inoltre, la correlazione tra il DAX e l'SP 500 potrebbe spingere il DAX al massimo storico.

Figura 3: DAX su H4 e grafico giornaliero

Da un punto di vista tecnico, il Dax ha stabilito un nuovo supporto a 15.400 - 15.500. La resistenza sul grafico H4 è a 15.790 e poi a 15.850. Le medie mobili EMA 50 e SMA 100 sul grafico H4 indicano uno stato d'animo rialzista.

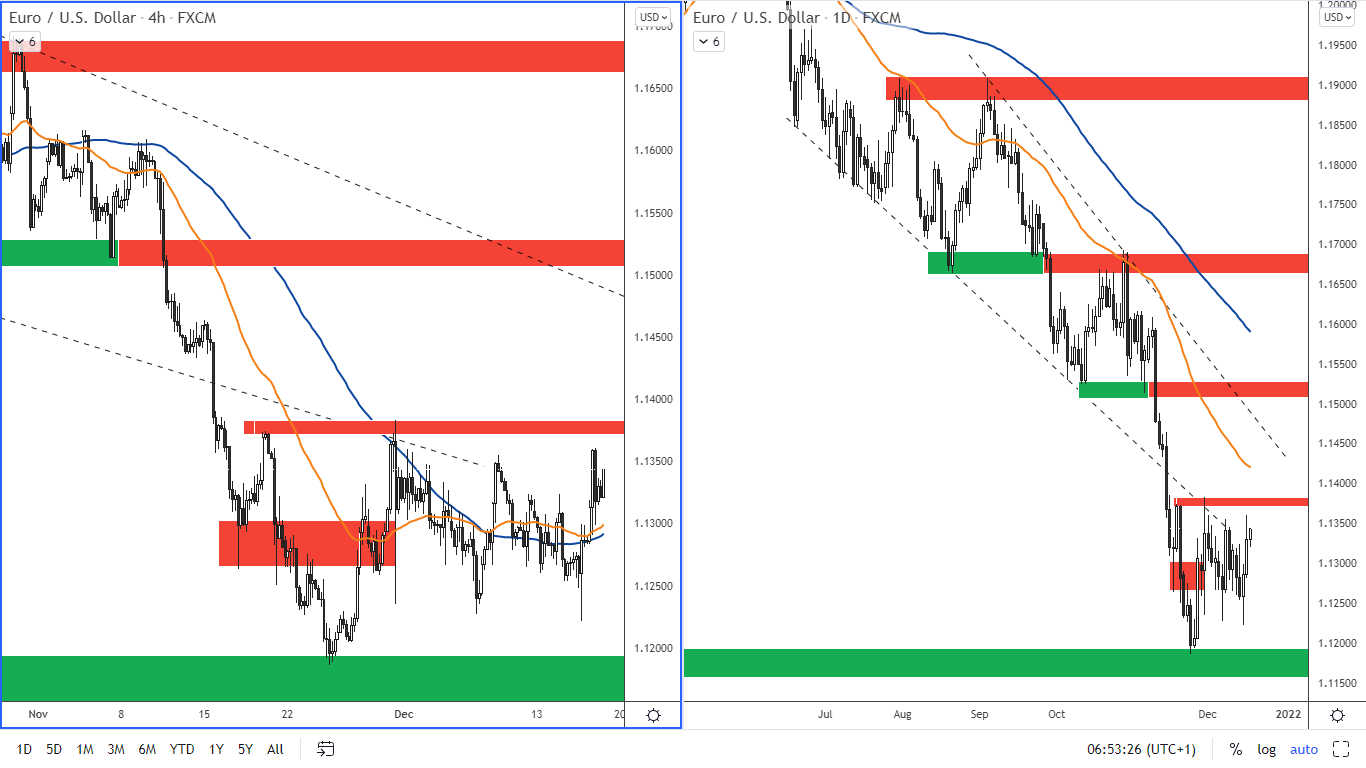

L'EUR/USD si è sorprendentemente rafforzato

La BCE ha mantenuto i tassi ai livelli attuali e ha confermato che non sono probabili aumenti dei tassi nel 2022. La BCE vede ancora l'inflazione attualmente più elevata come un fenomeno transitorio in cui i tassi saranno leggermente al di sopra del suo obiettivo. Questa propensione accomodante sarebbe normalmente ribassista per l'euro, soprattutto se si considera la Fed da falco. Tuttavia, una presa di profitto prima della fine dell'anno è stata ciò che ha spinto l'EURUSD al vertice del suo range di trading di due settimane. Tuttavia, l'EURUSD è ancora in un trend ribassista.

Figura 4: EURUSD su H4 e grafico giornaliero

La resistenza più vicina è a 1,1380. L'ingresso ideale nella direzione corta sembra essere intorno a 1,15, dove c'è una forte resistenza. Un supporto è nell'area intorno a 1.1160 – 1.1200

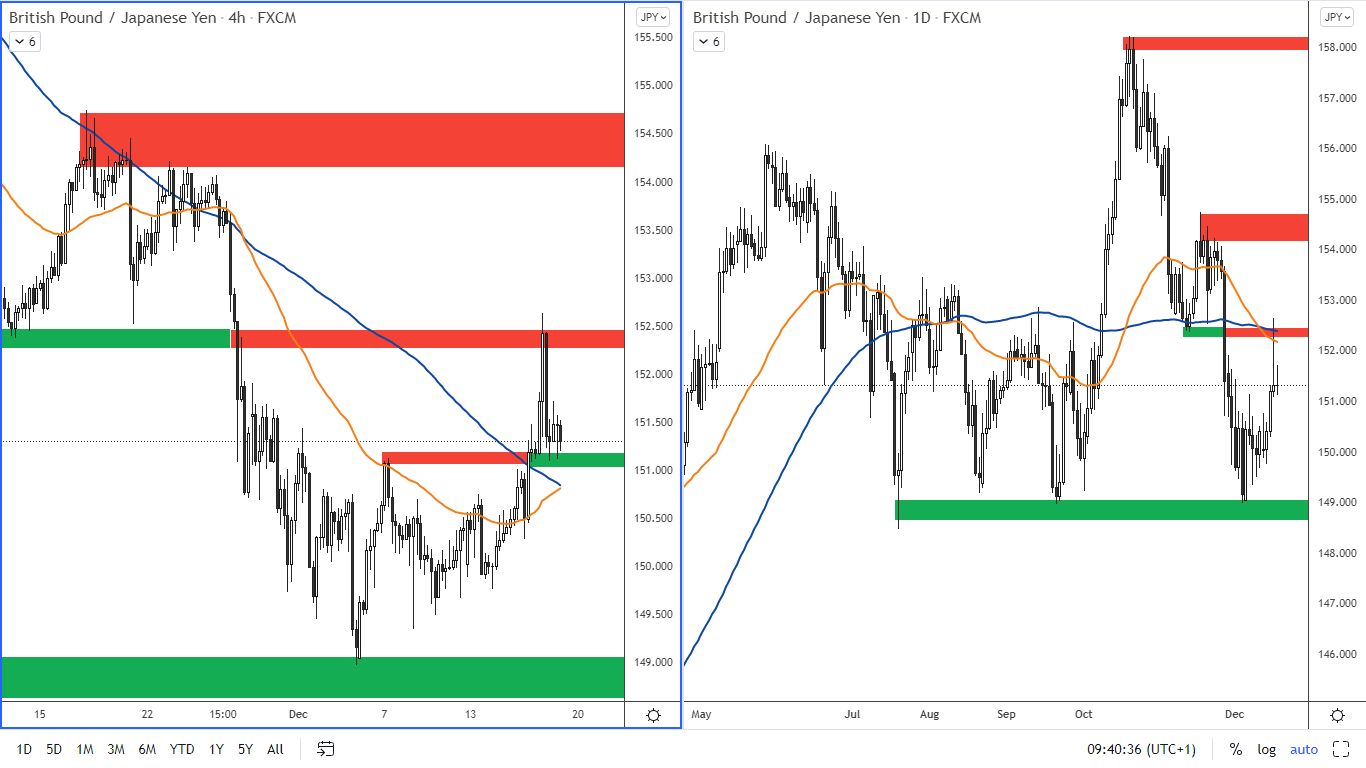

La Banca d'Inghilterra ha alzato i tassi

Gli inglesi si sono rafforzati notevolmente dopo che la Banca d'Inghilterra ha sorpreso il mercato con il suo primo aumento dei tassi di interesse in tre anni. Date le ultime restrizioni COVID-19 e l'aumento dei casi della variante Omicron, è stata una mossa a sorpresa che gli analisti non avevano previsto. Ma la banca centrale ha dovuto agire quando l'inflazione ha raggiunto il massimo da dieci anni (l'IPC di novembre è stato del 5,1%).

La banca centrale ha quindi aumentato il tasso base dallo 0,1% allo 0,25%.

Figura 5: GBPJPY su H4 e grafico giornaliero

Sulla coppia GBPJPY, possiamo vedere che il rialzo della sterlina si è fermato alla resistenza vista sul grafico giornaliero, che è a 152,3. Il supporto più vicino sul grafico H4 è 151. La crescita di questa coppia dovrebbe essere supportata dal fatto che la Banca del Giappone è la più accomodante di tutte le principali banche centrali.

L'oro è entrato in un periodo tradizionalmente rialzista

L'oro tende a rafforzarsi tra novembre e febbraio, come mostrano le statistiche (puoi leggere maggiori dettagli su questo nel nostro e-book sull'oro, che puoi scaricare qui:

Ebook - Purple Trading (purple-trading.com)

Possiamo vedere sul grafico dell'oro nella Figura 6 che l'oro ha toccato un supporto a $ 1,753 l'oncia la scorsa settimana dopo l'annuncio della Fed e da allora è in continuo aumento. A parte un'influenza stagionale, un altro motivo per l'apprezzamento è probabilmente il fatto che gli investitori attualmente vedono l'oro come un'opportunità di copertura contro l'inflazione. Anche l'indebolimento del dollaro USA ha contribuito al rialzo del metallo giallo.

Figura 6: L'oro sul grafico H4 e D1

L'oro ha sfondato la resistenza del grafico H4, che si trova nell'area vicino al 1792. Quest'area è ora il nuovo supporto. Le resistenze successive sono quindi a 1810-1815 dal grafico H4. Dal grafico D1, la resistenza è quindi a $ 1.850 per oncia.