Technické indikátory - klouzavé průměry a stochastický oscilátor

Technické indikátory jsou možností, která vám nějakým způsobem vyšle signál o směru trendu, zda je instrument příliš drahý a jeho cena by tedy mohla klesat, anebo zda je naopak příliš levný, a proto by jeho cena mohla růst atd. Samozřejmě je potřeba si uvědomit, že všechny indikátory vychází z historie, to znamená, že jsou nějakým způsobem zpožděné. Přesto mohou být určitou pomocí, jak tržní data utřídit do skupin, a poskytnout tak jasnější výklad tržní situace.

Pro určení směru trendu ropy je možné využít klouzavé průměry. Pro zjištění toho, zda v rámci identifikovaného trendu je ropa příliš drahá (a je tedy tzv. překoupená) nebo příliš levná (tzv. přeprodaná) je možné použít stochastický oscilátor. Výhodné je použít oba tyto indikátory v kombinaci.

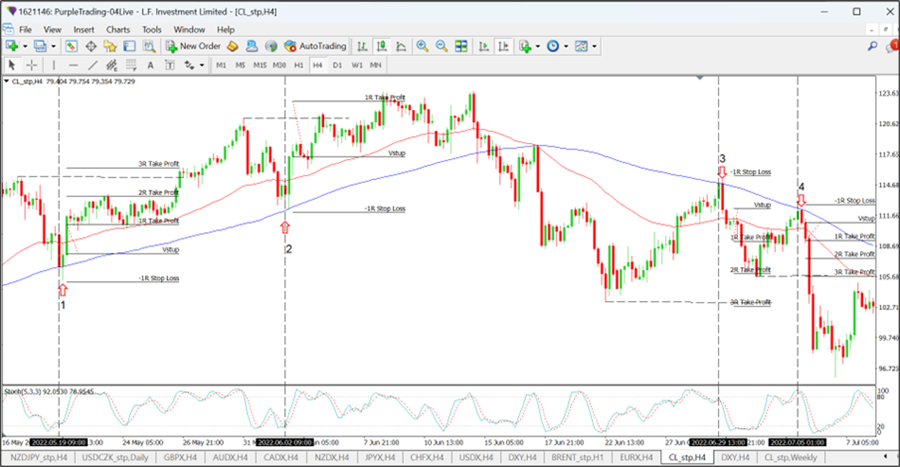

Na grafu č. 3 máme příklad využití těchto indikátorů pro obchodování ropy na H4 grafu.

Ropa WTI na H4 grafu s klouzavými průměry a stochastickým oscilátorem

Klouzavé průměry jsou EMA s periodou 50 (červená linie) a SMA s periodou 100 (modrá linie). V případě, kdy se rychlejší průměr, tedy EMA 50 dostane pod pomalejší SMA 100, tak je to signál medvědího, tedy klesajícího trendu. V opačném případě, kdy je rychlejší průměr EMA 50 nad SMA 100, pak je to signál pro rostoucí trend.

V případě rostoucího trendu se snažíme vyhledávat vstupy ve směru long. V případě klesajícího trendu se naopak snažíme vyhledávat obchody ve směru short.

Na obrázku je vidět, že klouzavý průměr SMA 100 v několika případech zafungoval jako support v případě rostoucího trendu, anebo jako rezistence v případě klesajícího trendu. Pokud by trader zvolil strategii vstupu poté, kdy bude zasažena SMA 100, měl by 4 obchodní situace, 2 obchody long a 2 obchody short.

Zároveň vidíme, že indikátor stochastic klesl pod hodnotu 20, když v rostoucím trendu ropa dosáhla na SMA 100. A v případě klesajícího trendu stochastic dosáhl nad hodnotu 80, když se cena dotkla SMA 100. Z toho pak je možné postavit obchodní strategii:

-

Vstup long, když cena na H4 bude na SMA 100 a předtím byl stochastic na hodnotě 20. Do longu je vstup poté, kdy se vytvoří první býčí svíčka. Jakmile to nastane, tak je vstup na open další svíčky.

-

Vstup short, když cena na H4 bude na SMA 100 a předtím byl stochastic na hodnotě 80. Do obchodu short je vstup po vytvoření první medvědí svíčky, tedy na open druhé svíčky.

Pak už obchodník řeší jen pravidla risk managementu a money managementu. Z pohledu take profitu je vhodné nastavit jej k nejbližší oblasti supportu a rezistence, tedy je chybou spekulovat na proražení této oblasti. Stop loss pak je umístěn pod low dané formace u obchodů long, a nad high formace u obchodů short.

Vidíme, že v případech obchodů 1, 3 a 4 by zisk dosáhl vždy minimálně v poměru 1:1 ve vztahu k riziku. A maximální zisk při zohlednění take profitu k nebližším oblastem rezistencí nebo supportu by v případě obchodu č. 1 byl přibližně 2,5R, u obchodu č.2 by to bylo 2R a obchodu č.3 by to bylo 3R. Pokud by jedno R, tedy hodnota stop lossu bylo 1 % stavu účtu, pak by minimální zisk byl 3 % a maximální zisk by byl přibližně 7,5 % za uvedené obchodí necelých 3 měsíců.

Situaci číslo 2 bychom obchodovat neměli, protože je nevýhodný poměr rizika a zisku, protože take profit při nastavení k nejbližší rezistenci dává nižší zisk než je přijatý risk.

I když uvedené příklady vyšly poměrně dobře, určitě nastanou situace, kdy strategie selže, protože indikátory dávají kromě dobrých také falešné signály. Je proto dobré, abyste si sami ve své platformě vyzkoušeli situace, kdy strategie funguje a kdy naopak nikoli. Zároveň je nutné promyslet, jaká pravidla risk managementu přijmout, aby vám v celkovém kontextu nejen dobrých signálů, ale i těch falešných, dávala strategie smysl.