Scalping na wykresie Range Bar z wykorzystaniem Bollinger Bands, MACD i stref SD według Dariusza Dargo

W przypadku tradycyjnych wykresów, które wykorzystują świece japońskie, wielkość świecy przedstawia zachowanie ceny w danej jednostce czasu, np. 1, 5, 30, 60 minutach. W przypadku Range Bar, co prawda każda świeca ma tę samą wielkość, ale ich ilość zależy od zmienności na rynku i ustalonej wielkości w pipsach. Strategia Scalpingowa, którą dzisiaj Ci przedstawimy, została opisana przez Dariusza Dargo, profesjonalnego tradera.

Gdy zmienność jest wysoka, Range Bar jest lepszym wyborem

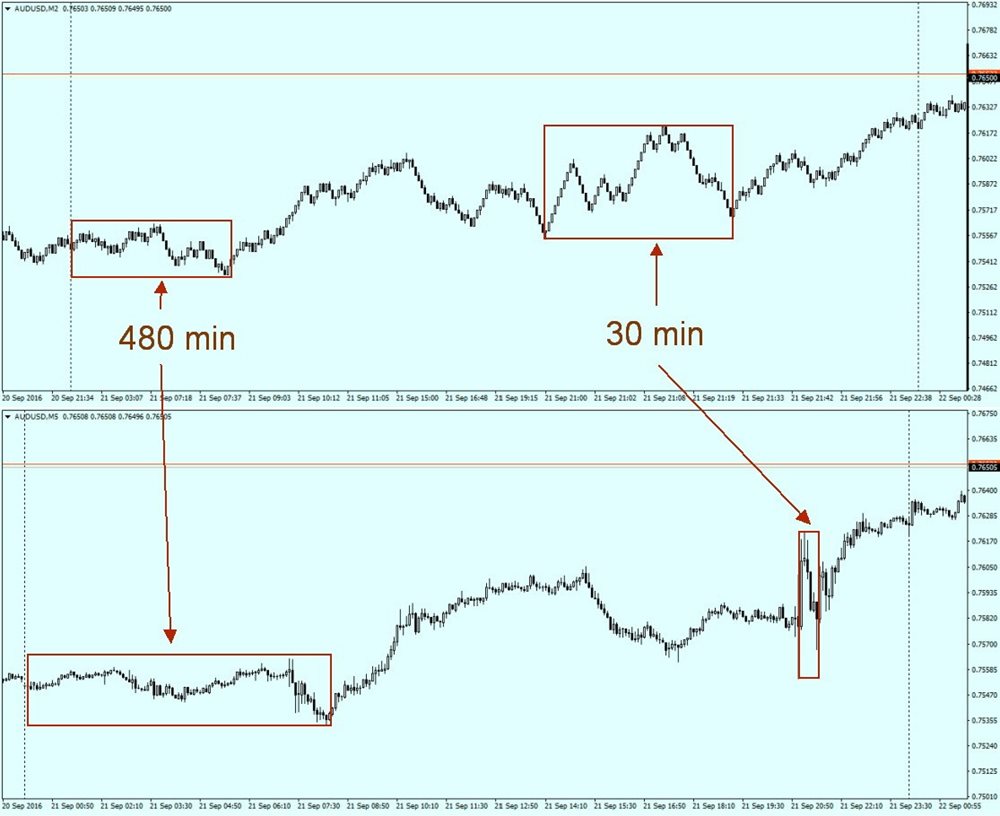

Poniższe wykresy pokazują, że kiedy zmienność w godzinach 0:00 - 8:00 jest niska, wykres Range Bar (RB) zaznacza niewielki obszar, natomiast kiedy zmienność jest większa - sytuacja diametralnie się zmienia. Na zwykłym wykresie na interwale M5 ruch obejmuje 6 świec, a w przypadku RB są to 62 świece (range bary). W tym przypadku ustalony rozmiar RB = 5 pipsów. Oczywiście możesz zmienić wartość RB w zależności od Twoich prefrenecji.

Grafika 1: Porównanie Range Bars i Świec japońskich

Na wykresie RB (Range Bar) łatwiej można zauważyć lokalne maksima i minima

System scalpingu range bar składa się z:

-

Skrypt MT4 generujący wykres Range Bar

-

Wskaźnik Bollinger Bands (dostępny we wskaźnikach platformy MT4)

-

Wskaźnik rysujący strefy popytu i podaży

-

Wskaźnik MACD - opcjonalne ustawienia pozwalają na zmianę kolorów wskaźnika przy pokonaniu poziomów maksimum lub minimum

Pozycje 1, 3, 4 - możesz znaleźć w sieci jako freeware.

Wielkość RB, którą ustawiasz w ustawieniach skryptu (1) zależy od wielkości ruchu, który chcesz rozegrać. Jeśli planujesz skalpować 5-15 pipsów na transakcję, najbardziej odpowiednią wielkością RB będzie 3-5 pipsów. Jeśli liczysz na więcej, np. 15-30p, RB powinien wynosić około 7-10p. Pamiętaj, że są to wartości przybliżone, zależne również od zmienności danego waloru.

Z kilkuletniej obserwacji par typu cross o wyższej zmienności, np. EURJPY i GBPJPY, Dariusz Dargo twierdzi, że wartość RB powinna wynosić co najmniej 5-7p, ale tym samym take profit powinien wynosić przynajmniej 15-20p. Na głównych parach walutowych RB może on być mniejszy 3-5p, upraszczając - skalpując możesz liczyć na zysk 3x RB.

Wraz ze wzrostem rozmiaru RB, zmniejsz liczbę setupów, bo jednocześnie zwiększa się zakres take profit i stop loss – i tak przy RB = 3-5p możemy liczyć na 2-3 setupy dziennie, a przy 7-10p może to być 4-5 tygodniowo.

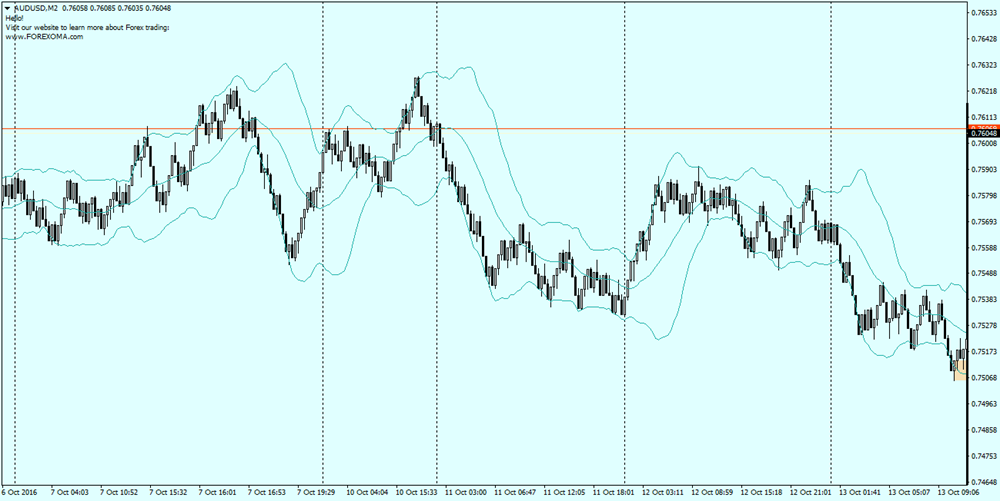

Grafika 2: Para AUSUSD przy ustawionym Range Bars = 5 pipsów

Grafika 3: Wykres AUSUSD przy Range Bar = 8 pipsów

W przypadku scalpingu, kiedy oczekujesz ruchu na kilka lub kilkanaście pipsów, najlepiej sprawdzają się wykresy RB o wielkości 3-5 pipsów.

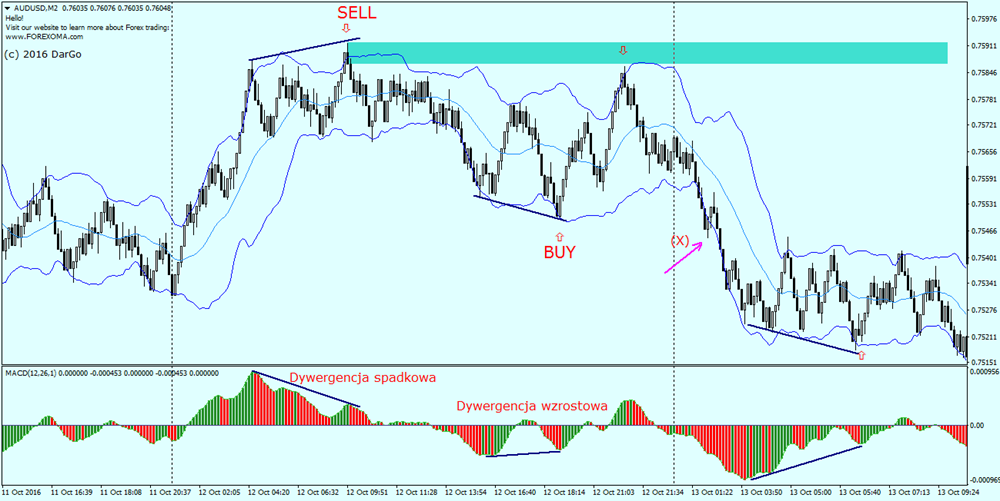

Na podstawie przykładu wykresu RB = 5p z włączonymi wskaźnikami, przedstawmy zasady zawierania transakcji.

Na poniższym wykresie możesz zaobserwować: RB = 5, Bollinger Bands, wskaźnik rysujący strefy popytu i podaży oraz wskaźnik MACD.

Grafika 4: RB = 5 pips z Boilinger bands (rysowanie stref podaży/popytu) oraz wskaźnikiem MACD

Aby założyć, że aktualna sytuacja pozwala na złożenie zlecenia SPRZEDAŻY, powinny zostać spełnione następujące warunki

- Range bar przełamuje górne ograniczenie Wstęg Bollingera, idealnie przybierając kształt małego pin bara spadkowego (zmieniającego kolor na czarny).

- Powstaje nowy lokalny szczyt, a linia, która łączy go z poprzednim tworzy niedźwiedzią dywergencję z linią łączącą szczyty na wykresie MACD.

- Jest do dobry sygnał szczególnie, kiedy ma to miejsce na poziomie wyznaczającym strefę podaży lub popytu (niebieski bar) lub taką strefę, która dopiero zaczyna się tworzyć.

Warunki 1 i 2 muszą być spełnione! 3 jest opcjonalny.

W przypadku sygnału KUPNA, interesuje nas dolne ograniczenie Bollinger Bands i utworzone na nim minimum, oraz budująca się bycza się dywergencja.

Skuteczność zagrania powinna wzrosnąć, gdy:

- przełamanie Bollinger Bands następuje w momencie, gdy ma on mały kąt nachylenia, szczególnie gdy linia jest niemal pozioma,

- wejście jest zgodne z obowiązującym trendem (jeśli taki istnieje).

Unikaj wejść w momencie gdy linie są w pionowym układzie - jak zaznaczono (X) na grafice 4.