3 najsłynniejsze przykłady udanego shorta w historii

Teraz wiesz, czym jest shortowanie i jak z niego korzystać, spekulując na spadających cenach akcji

kontraktami CFD. Istnieje jednak duża przepaść między teorią, a praktyką. Przyjrzyjmy się więc niektórym z najbardziej znanych „szortów”, które przeszły do historii. Mogą po prostu zainspirować Cię do dokonywania podobnie udanych transakcji.

Jesse Livermore – pionier daytradingu

Można by napisać bardzo obszerny artykuł, a nawet książkę o życiu Jessego Livermore'a (jedna taka książka, Reminiscences of a Stock Operator, została nawet opublikowana). Możliwe jednak, że nigdy nie słyszałeś o tym inwestorze. Jednak to Jesse Livermore jest uważany za pioniera handlu intraday. Ponieważ działał głównie na

początku XX wieku, nie jest dobrze znany wśród obecnego pokolenia traderów. Jednak niektóre z jego spekulacji przeszły do historii. Jego umiejętność przewidywania krachów giełdowych przyniosła mu nawet przydomek

„niedźwiedź Wall Street”.

Jego pierwszy znany short miał miejsce w 1906 roku, kiedy Livermore sukcesywnie skrócił ponad 20 000 akcji spółki

kolejowej Union Pacific. Kilka miesięcy wcześniej postawił się bykom, a instynkt podpowiadał mu, że bańka zaraz pęknie. Przypomnijmy tylko, że na początku XX wieku bardzo trudno było handlować z wykorzystaniem analizy fundamentalnej, ponieważ informacje były skąpe i często niedostępne, ponieważ duża liczba firm nawet nie publikowała swoich wyników finansowych. Co więcej, manipulowanie rynkami było wtedy o wiele łatwiejsze niż obecnie i wielu traderów skorzystało z tego faktu. Livermore nie miał wyboru, musiał polegać na swoim instynkcie.

Szukał więc okazji do spekulacji na załamanie się rynku, a wybór padł na koleje Union Pacific. Najpierw

shortował 5000 akcji, ale potem nadeszła wielka tragedia, która uczyniła Livermore bogatym. Poważne trzęsienie ziemi na zachodnim wybrzeżu USA zniszczyło prawie 80% San Francisco i

zabiło ponad 3000 osób. Livermore uznał, że gazety nie podały prawdziwej skali tragedii i stopniowo zwiększył sprzedaż do 20 000 akcji Union Pacific. Ten zakład sowicie się opłacił, a Livermore zarobił ponad 250 000 USD na jednej transakcji.

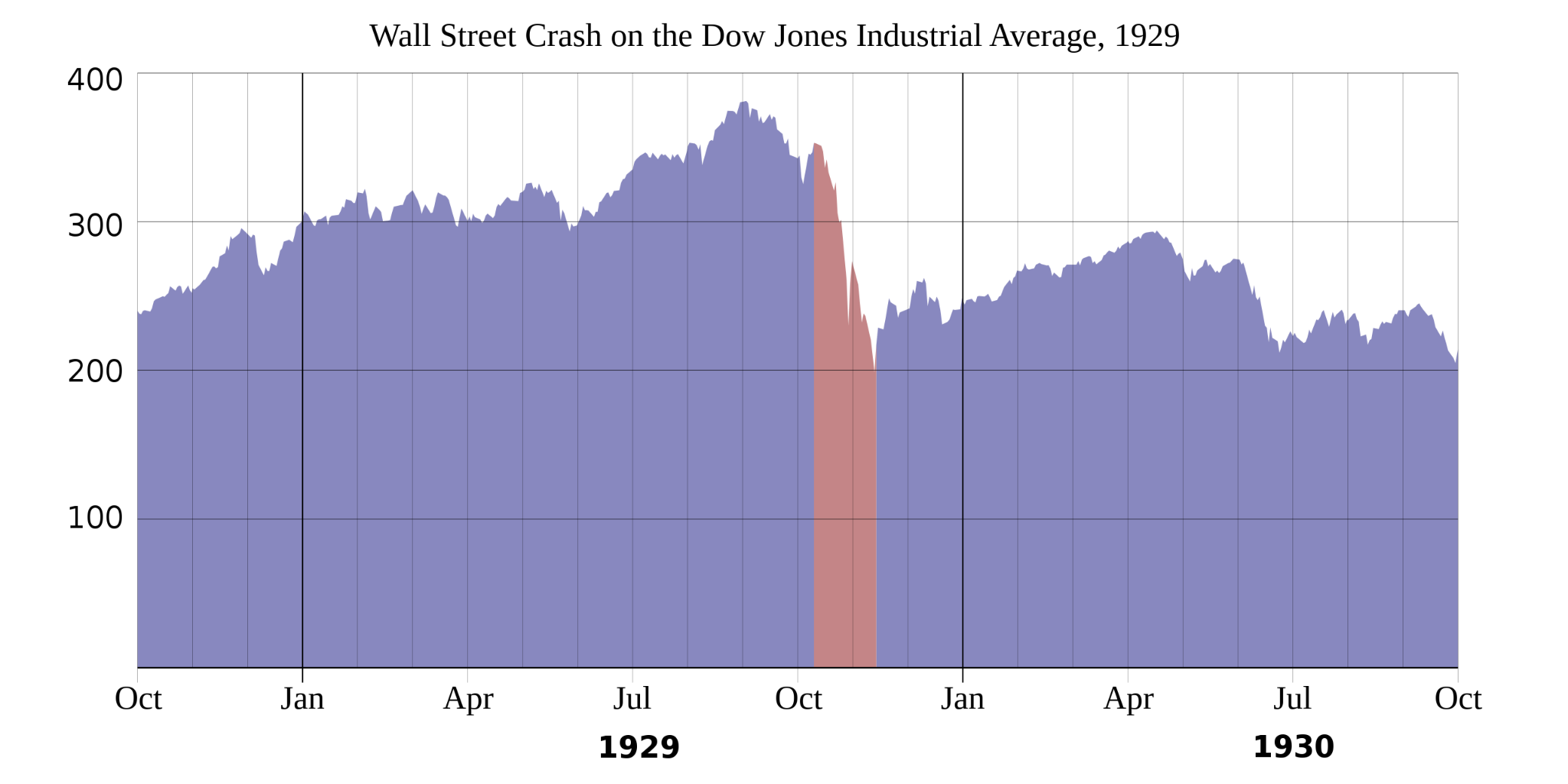

Wykres 1: Ewolucja indeksu Dow Jones od 1929 do 1930. Źródło.

Wykres 1: Ewolucja indeksu Dow Jones od 1929 do 1930. Źródło.

Jednak jego największe zwycięstwo przyszło ponad 20 lat później. Livermore po raz kolejny wykazał się wielkim instynktem i stopniowo wyprzedał wszystkie swoje długie pozycje, a następnie zbudował dużą krótką pozycję na giełd

ach przed Wielkim Kryzysem w 1929 roku. W Czarny Piątek, 29 października 1929 roku, Livermore podobno zarobił

nawet 100 milionów dolarów w historycznym krachu na giełdzie. To wywołało gniew wielu Amerykanów, którzy w czasie kryzysu stracili praktycznie wszystko, na rzecz Livermore’a. Jego historia nie ma jednak szczęśliwego zakończenia, ponieważ stopniowo tracił fortunę, a depresja doprowadziła go do

samobójstwa w 1940 roku.

David Einhor – człowiek, który przewidział upadek Lehman Brothers

Przeskakując szybko do przodu, prawie 80 lat w przyszłość, rynki są już nadzorowane przez SEC i nie są manipulowane tak łatwo, jak na początku XX wieku. Jednak stosunkowo często pojawia się świetna okazja do spekulacji na spadających cenach akcji.

David Einhorn był już znanym traderem przed kryzysem hipotecznym w 2008 roku. W 1996 roku założył fundusz

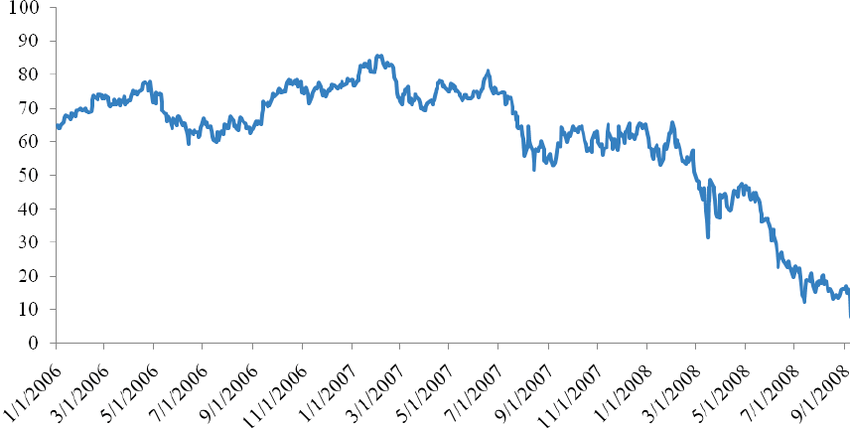

hedgingowy GreenLight Capital, który skoncentrował się na długim/krótkim pozycjonowaniu. Najbardziej znany jest jednak z krótkiej pozycji na akcjach Lehman Brothers, do której jego fundusz wszedł w lipcu 2007 roku – ponad rok przed faktycznym upadkiem banku.

Co skłoniło

Davida Einhorna do tak ryzykownego zakładu? Einhorn uważał, że Lehman Brothers miał dużą ekspozycję na niepłynne inwestycje hipoteczne i że inwestycje te nie były prawidłowo rejestrowane w księgach bankowych. Einhorn nawet upublicznił i zakwestionował metody księgowe Lehman Brothers. Geniusz tego posunięcia zaczął się ujawniać w marcu 2008 r., kiedy bank inwestycyjny Bear Stearns został uratowany przez amerykańską Rezerwę Federalną.

Lehman Brothers został uznany za jeszcze bardziej zagrożony niż Bear Stearns, co potwierdzają późniejsze wyniki finansowe banku, które wykazały stratę w wysokości 2,8 mld USD za kwartał. W

ciągu kilku miesięcy Lehman Brothers zbankrutował. David Einhorn zarobił wtedy setki milionów dolarów na swoich „szortach”.

Wykres 2: Ewolucja akcji Lehman Brothers od 2006 r. Źródło.

Wykres 2: Ewolucja akcji Lehman Brothers od 2006 r. Źródło.

Ale David Einhorn nie był jedynym, który dorobił się fortuny na kryzysie hipotecznym. Każdy z Was prawdopodobnie widział już

film The Big Short, a może nawet przeczytał książkę pod tym samym tytułem. Główni bohaterowie to grupa traderów, którzy przewidzieli pęknięcie bańki na rynku kredytów hipotecznych. Spekulując na spadki rynku, nie skrócili jednak samych akcji, ale CDO (zabezpieczone obligacje dłużne).

Założyciele Cornwall Capital, Charlie Ledley i Jamie Mai, byli już całkiem udanymi „szorciarzami” przed samym kryzysem hipotecznym. Ich analiza i instynkt podpowiadały im, że bańka hipoteczna niedługo pęknie, więc zdecydowali się skrócić CDO, kupując swapy ryzyka kredytowego. Obaj zarobili na swoich spekulacjach ponad 80 milionów dolarów.

Jeszcze większy sukces odniósł Michael Burry, założyciel Scion Capital i jeden z głównych bohaterów The Big Short. Burry był prawdopodobnie pierwszym inwestorem, który zdał sobie sprawę, że Stany Zjednoczone borykają się z kryzysem gospodarczym spowodowanym niespłacaniem kredytów hipotecznych.

Wic Burry namęówił duże banki, by sprzedały mu swapy kredytowe na kredyty hipoteczne, które uważał za najbardziej zagrożone. Zakład ostatecznie się opłacił i Burry zarobił dla swojego funduszu ponad 700 milionów dolarów.