Strategie pro obchodování burzovních indexů podle Warrena Buffeta

Strategií pro obchodování burzovních indexů existuje hned několik a většinou se liší podle stylu, jakým chcete indexy obchodovat. Někdo má raději obchody zavřené během několika minut, jiný zase nechce trávit u počítače několik hodin denně a možná se chce podívat na trhy jen jednou za týden. Strategii, kterou si zde ukážeme, by jistě doporučil i Warren Buffet, ačkoliv technickou analýzu nejspíše nikdy nesledoval. Prosazuje však dlouhodobou důvěru v americkou ekonomiku a tedy i akciové trhy a právě nejbezpečnější investicí je podle něj investice do burzovního indexu, který zahrnuje stovky firem a riziko většího propadu tím pádem klesá.

Technická analýza pro dlouhodobé obchodníky

Kdo z vás už někdy slyšel o technické analýze, tak jistě ví, že jde především o sledování ceny v čase. Abychom však získali trochu hlubší pohled do trhu a našli úrovně, kde chceme obchodovat, kdy a jak vstoupit, je potřeba trhy několik let sledovat a získat pro ně “cit”. Právě pokud však nemáte čas a chcete být součástí dlouhodobě rostoucího trendu burzovních indexů, máme pro vás strategii, která nevyžaduje tolik pozornosti a přitom může nabídnout několik velmi zajímavých obchodních příležitostí ročně.sledování vyžaduje vaši pozornost maximálně jednou týdně (možná měsíčně) a může vám nabídnout sice jen pár, zato však velmi zajímavých obchodních příležitostí za rok.

Sledování 100denního a 200denního klouzavého průměru

Klouzavý průměr je jedním z nejzákladnějších pomocníků každého obchodníka a jeho použití na finančních trzích se datuje až k samotnému zrození burzy. Jde o průměr cen za určité období, který vyjádří v grafu křivka. Ta vyhladí cenu od výraznějších výkyvů, proto se mu říká průměr klouzavý. Většina obchodníků ho sleduje pouze pro potvrzení trendu, ale málokdo ví, že jde o základní pomůcku pro určení otočení ceny u většiny investorů na Wall Street.

Konkrétně je řeč o klouzavém průměru za období 100 a 200 dní. Většina obchodníků si vystačí pouze se 100denním průměrem, ale mnoho potenciálních příležitostí nabídne i 200denní. Je potřeba mít v grafu zvoleno období, kdy se jedna svíčka vykresluje na denním grafu. Poté v nástrojích obchodní platformy najdeme klouzavý průměr a zvolíme období 100 a poté zopakujeme stejný postup s obdobím 200.

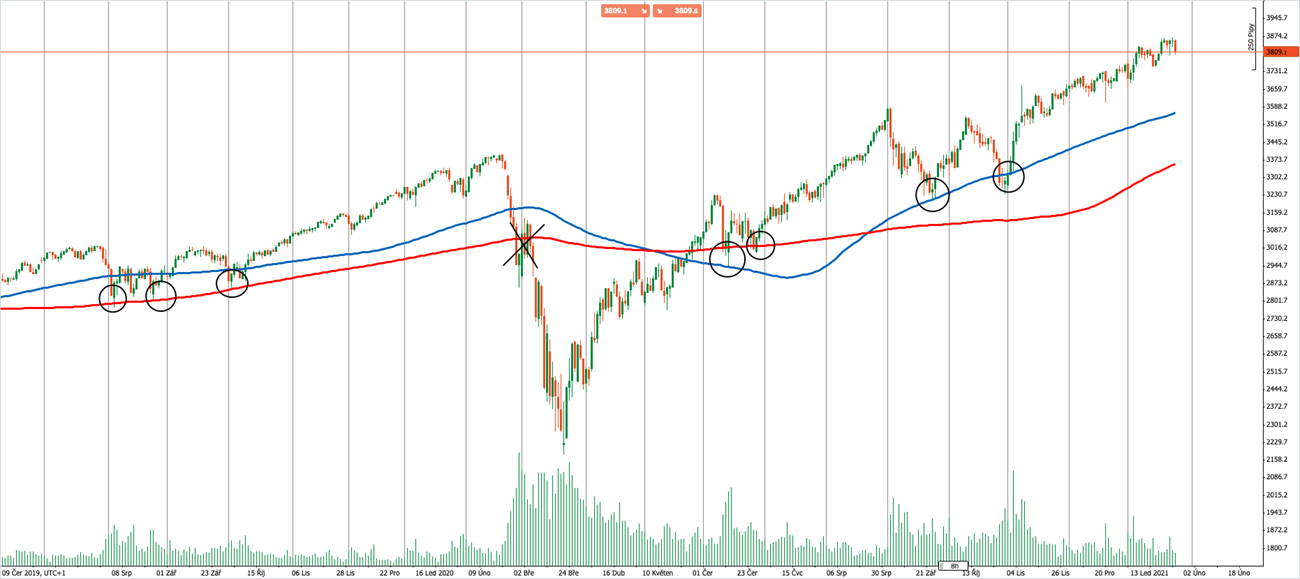

Graf: Graf burzovního indexu S&P 500 a křivky 100denního (modrá) a 200denního (červená) klouzavého průměru (Zdroj: PurpleTrading cTrader)

V grafu se nám vykreslí dvě křivky (nelépe, aby byly barevně rozlišeny). Celá strategie spočívá v zapojení se do dlouhodobého růstu burzovních indexů, který prověřila historie. Konkrétně se pak budeme snažit vstupovat v případě, kdy se cena dostane nad klouzavý průměr a následně se vrátí k němu. Při otestování křivky klouzavého průměru vstupujeme do dlouhé pozice (nákup). V grafu můžete vidět zakroužkovaných několik příležitostí, které burzovní index S&P 500 nabídl v roce 2020 a 2019.

Jediný moment, kdy strategie nefungovala, bylo při propuknutí pandemie a následném výprodeji na finančních trzích. Můžete se podívat i dále do historie a uvidíte, že jde skutečně o metodu, která má celkem vysokou úspěšnost.

Strategii lze použít i na dalších burzovních indexech ve světě. Někteří obchodnící používají tuto strategii také jako pomůcku pro svou další analýzu. Faktem však je, že jde strategie použít pouze tak, jak je a není třeba jí zbytečně předimenzovat.