Coca-Cola Company – 26 mld USD

Jeśli widziałeś przynajmniej jeden film dokumentalny o Warren Buffecie, prawdopodobnie wiesz, że nie ma dość

Coca Coli i McDonalda. To prowadzi nas do kolejnej ważnej pozycji w portfolio Berkshire Hathaway. W rzeczywistości akcje Coca-Cola Company

stanowią około 7,3% portfela i jest to również najstarsza z obecnych inwestycji. W rzeczywistości Warren Buffett zaczął inwestować w akcje Coca-Coli już w 1988 roku. Ale z pewnością jest za to odpowiedzialna nie tylko popularność słynnego brązowego napoju; Coca-Cola Company to jedna z

najsilniejszych marek na świecie i jedna z najstabilniejszych pod kątem dywidendy – i to właśnie Warren Buffett kocha najbardziej.

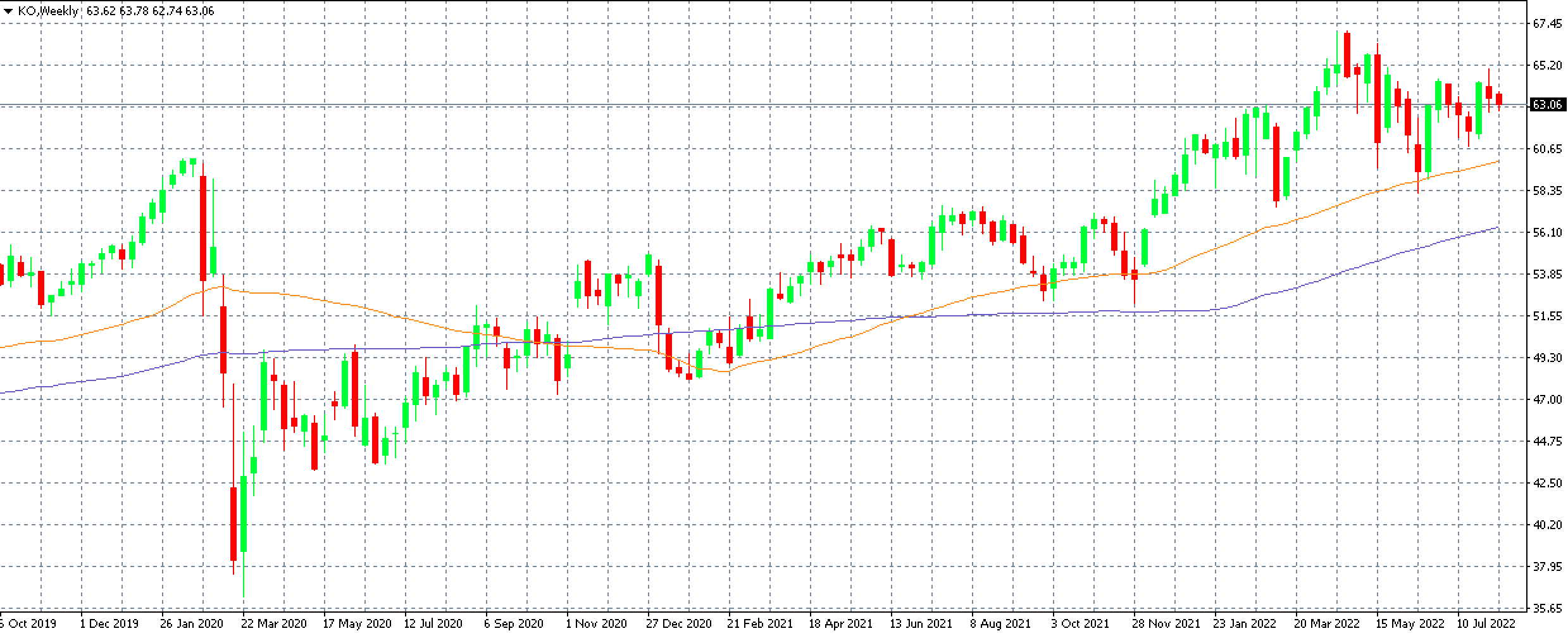

Wykres 3: Akcje Coca-Cola Company na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Wykres 3: Akcje Coca-Cola Company na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Który sektor obstawia obecnie Warren Buffett?

W ostatnich latach inwestycje Warrena Buffetta skupiały się przede wszystkim na jednym sektorze – energetyce. W ostatnich miesiącach jego najważniejszą inwestycją był zakup

udziałów w Occidental Petroleum. Buffett zaczął kupować akcje w 2019 roku, kiedy firma szukała środków na przejęcie

Anadarko Petroleum. Jednak wolumen zakupów gwałtownie wzrósł, szczególnie w 2022 r., co w ostatnich dniach spowodowało, że udział Berkshire Hathaway w Occidental Petroleum przekroczył 20%. Według niektórych opinii

Warren Buffett mógłby całkowicie kontrolować Occidental Petroleum i wykupić wszystkie udziały. Ta firma jest zdecydowanie

warta obejrzenia.

Jednak Occidental Petroleum nie jest

jedyną firmą energetyczną w portfelu Berkshire Hathaway. Pod koniec 2020 roku Warren Buffett zainwestował w kolejną spółkę z sektora energetycznego –

Chevron Corporation. Ma w spółce nieco ponad 8% udziałów, które dzięki gwałtownie rosnącym cenom akcji spółek energetycznych wyniosły ponad 25 miliardów dolarów. Niektóre z innych firm, które Warren Buffett dodał do swojego portfolio w 2022 roku,

to HP, Paramount Global, Citigroup, Activision Blizzard, Formula One Group i General Motors.

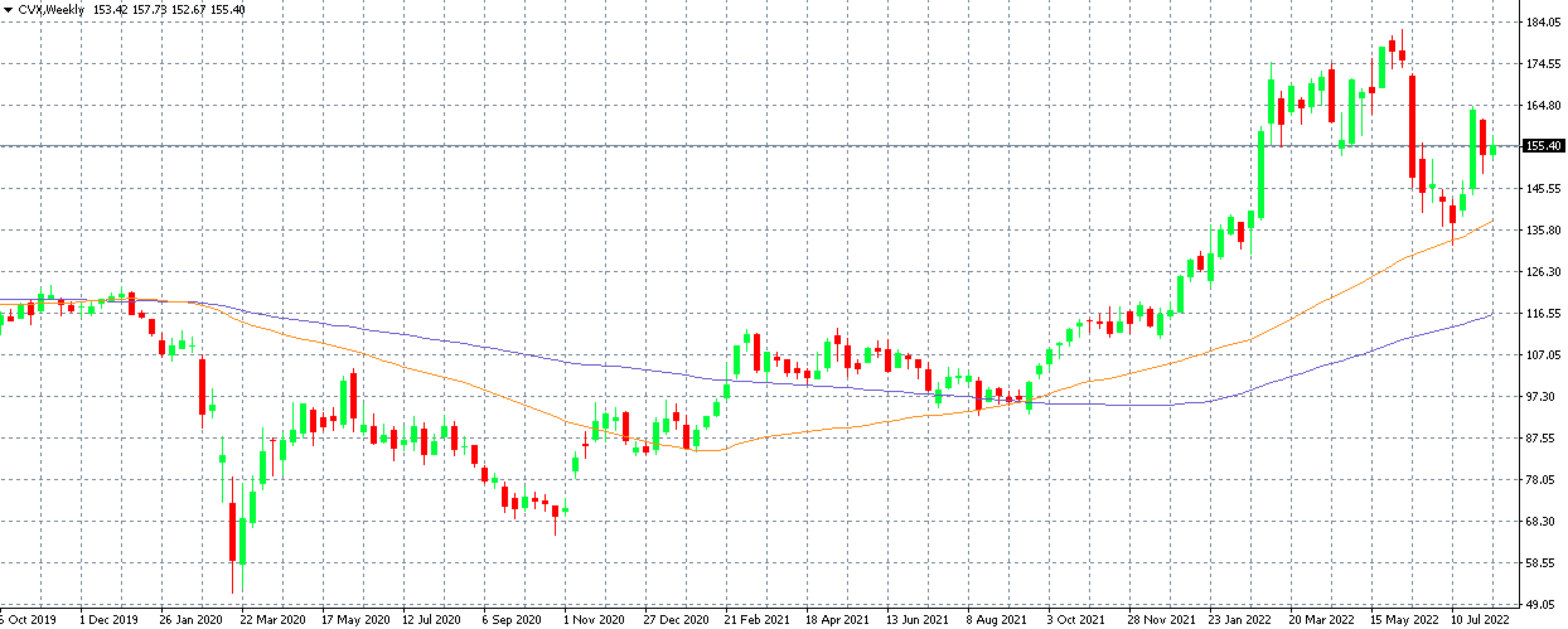

Wykres 4: Akcje Chevron Corp na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Wykres 4: Akcje Chevron Corp na platformie MT4 w przedziale czasowym W1 wraz ze średnimi kroczącymi 50 i 100 dni

Dlaczego podążać za „Wyrocznią Omaha”?

Oglądanie portfela Warrena Buffetta jest zdecydowanie warte zachodu dla inwestorów i spekulantów. Jego Berkshire Hathaway jest jednym z

największych graczy w giełdy i ogłoszenie jakiegokolwiek przejęcia mogą powodować dużą zmienność. Ale jeśli nie masz czasu na śledzenie najnowszych ruchów w portfolio Warrena Buffetta, nie martw się, Berkshire Hathaway jest notowany na nowojorskiej giełdzie pod

symbolem BRK-B. Co więcej, od początku roku spółka radzi sobie stosunkowo dobrze, jej akcje spadły o

niecałe 3%, podczas gdy indeks S&P 500 skorygował się o ponad 13%. Co ciekawe, mimo podeszłego wieku Warren Buffett nadal jest jedną z najważniejszych postaci kapitalizmu, a każda jego wypowiedź ma dużą wagę.

Czy Warren Buffett przewiduje nadchodzący kryzys?

W ubiegłym tygodniu Berkshire Hathaway ogłosiło swoje wyniki finansowe i wydaje się, że strata spowodowana upadkiem światowych giełd osiągnęła w drugim kwartale

44 miliardy dolarów. Co więcej, na horyzoncie pojawia się inny problem, który może sprawić, że Warren Buffet straci kilka włosów na głowie. Ewentualna recesja gospodarcza mogłaby znacząco wpłynąć na liczbę zer na jego koncie. Działania jego firmy w drugim kwartale zdawały się potwierdzać, że sam Warren Buffett spodziewa się

nieuchronnej recesji. W rzeczywistości firma znacznie zmniejszyła ilość zainwestowanych pieniędzy w porównaniu do pierwszego kwartału i odkupiła własne akcje. Możliwe więc, że słynny inwestor szykuje

swoją „amunicję” do zakupów dyskontowych.