Swingový výhled 45. týden

Minulý týden byl ve znamení centrálních bank, které rozhodovaly o úrokových sazbách. Fed, Australská centrální banka a Bank of England sazby ponechaly. Naopak silně sazby zvedla Česká národní banka. Koruna tak má vydlážděnou cestu k dalším posilování vůči euru.

Americký Fed zahajuje tapering, tedy snižování objemu nákupu dluhopisů. To však akciovým indexům nezabránilo v dalším růstu a DAX, SP 500 a NASDAQ vytvořily nová maxima.

Data z americké ekonomiky byla opět silná

Počet žádostí o podporu v nezaměstnanosti se v týdnu končícím 30. října snížil o 14 000 na 269 000, což bylo pod očekáváním ekonomů, kteří předpokládali hodnotu 275 000. Tyto údaje svědčí o vysoké poptávce po pracovní síle a jedná se o pátý pokles v řadě.

Ve středu byla reportována data ADP non farm employment change (změna počtu míst v soukromém sektoru). Přírůstek 571 000 překonal očekávání analytiků, kteří predikovali přírůstek o 400 000 míst. Nejdůležitější údaj z trhu práce ale přijde v pátek 5.11., kdy budou reportována data o nezaměstnanosti a NFP report.

Z dalších důležitých ukazatelů pak index nákupních manažerů ISM ve výrobě za říjem dosáhl 60,8 a ve službách 66,7 což značí optimistická očekávání ohledně dalšího vývoje ekonomiky.

Fed rozhodoval o sazbách

Americký Fed ponechal úrokové sazby na 0.25 %. Jerome Powell akcentoval, že k rychlejšímu zvyšování úrokových sazeb zatím není důvod, protože inflační tlaky, které aktuálně v USA existují, jsou dočasné. Již v listopadu ale nastane snižování tempa odkupu vládních dluhopisů ve výši 120 miliard dolarů o 15 miliard dolarů.

Reakce na toto rozhodnutí bylo po oznámení monetární politiky oslabování dolaru. Ve čtvrtek ovšem dolar začal znovu posilovat.

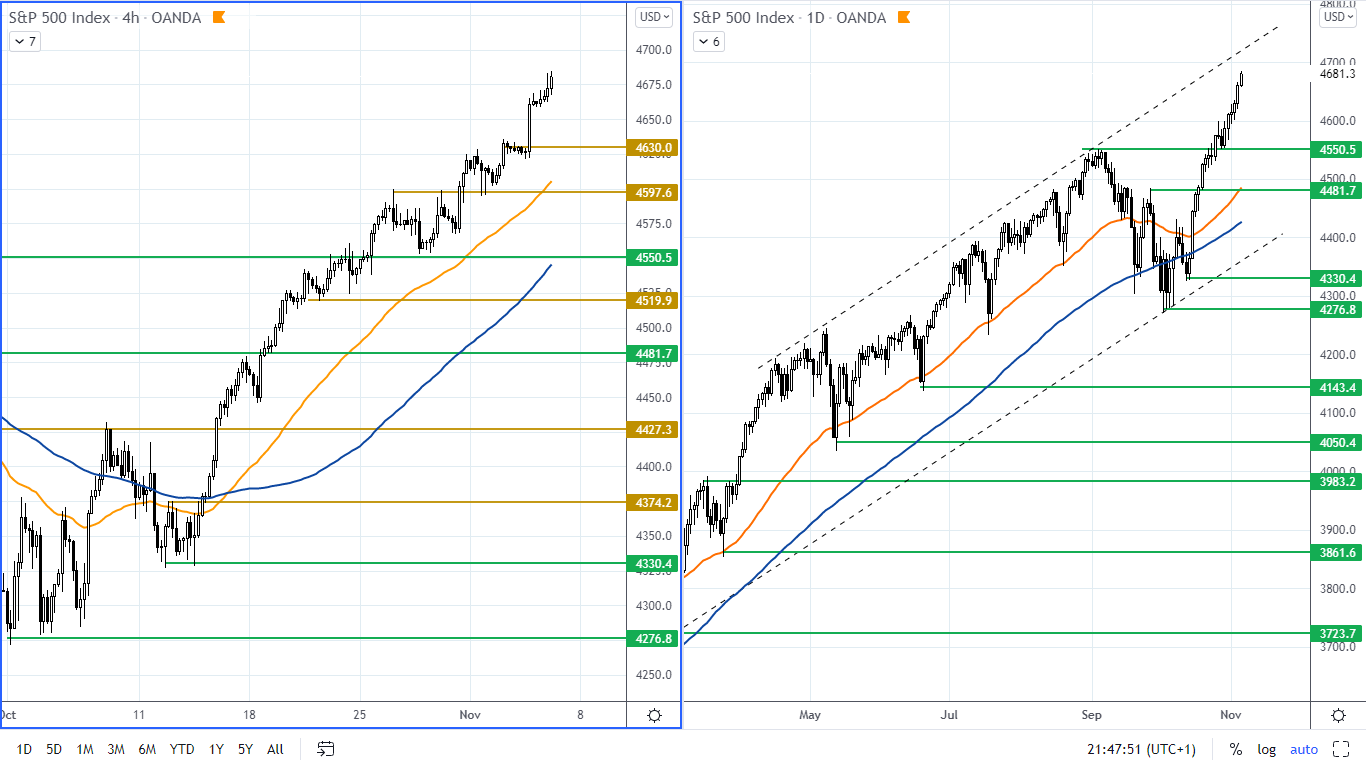

Americké akcie stále posilují

Americké akcie snižování objemu nákupu dluhopisů nezalekly a pokračovaly v růstu. Pomohlo jim to, že Fed o rychlejším zvyšování sazeb zatím neuvažuje. To poslalo výnosy z amerických dluhopisů dolů a naopak dodalo podporu býkům na akciích.

Index SP 500 je nadále v rostoucím trendu a dosáhli jsme nové all-time high. V takových silně rostoucích trendech je potřeba čekat na to, až se vytvoří nějaká rezistence. Na SP 500 by rezistence mohla být horní hranice rostoucího kanálu z deního grafu.

Obrázek č.1: Americký index SP 500 na 4H a D1 grafu

Obrázek č.1: Americký index SP 500 na 4H a D1 grafu

Supporty naopak můžeme hledat na H4 i denním grafu. Nejbližší support pak je konsolidance na ceně kolem 4 630. Další supprt je u 4 600.

Nový historický vrchol se v minulém týdnu vytvořil na indexu NASDAQ, který je v prudkém růstu. Sektor výrobců čipů silně posiloval poté, kdy Qualcomm oznámil oznámil silné finanční výsledky a jeho akcie vyskočily o 12 %.

Obrázek č.2: Americký index US 100 na H4 a D1 grafu

V minulém týdnu vzniklo nové all-time high je na ceně 16 388. Nejbližší support dle H4 grafu je oblast kolem 16 200 a dále pak 16 000. Klouzavé průměry EMA 50 a SMA 100 na obou časových rámcích potvrzují aktuální rostoucí trend.

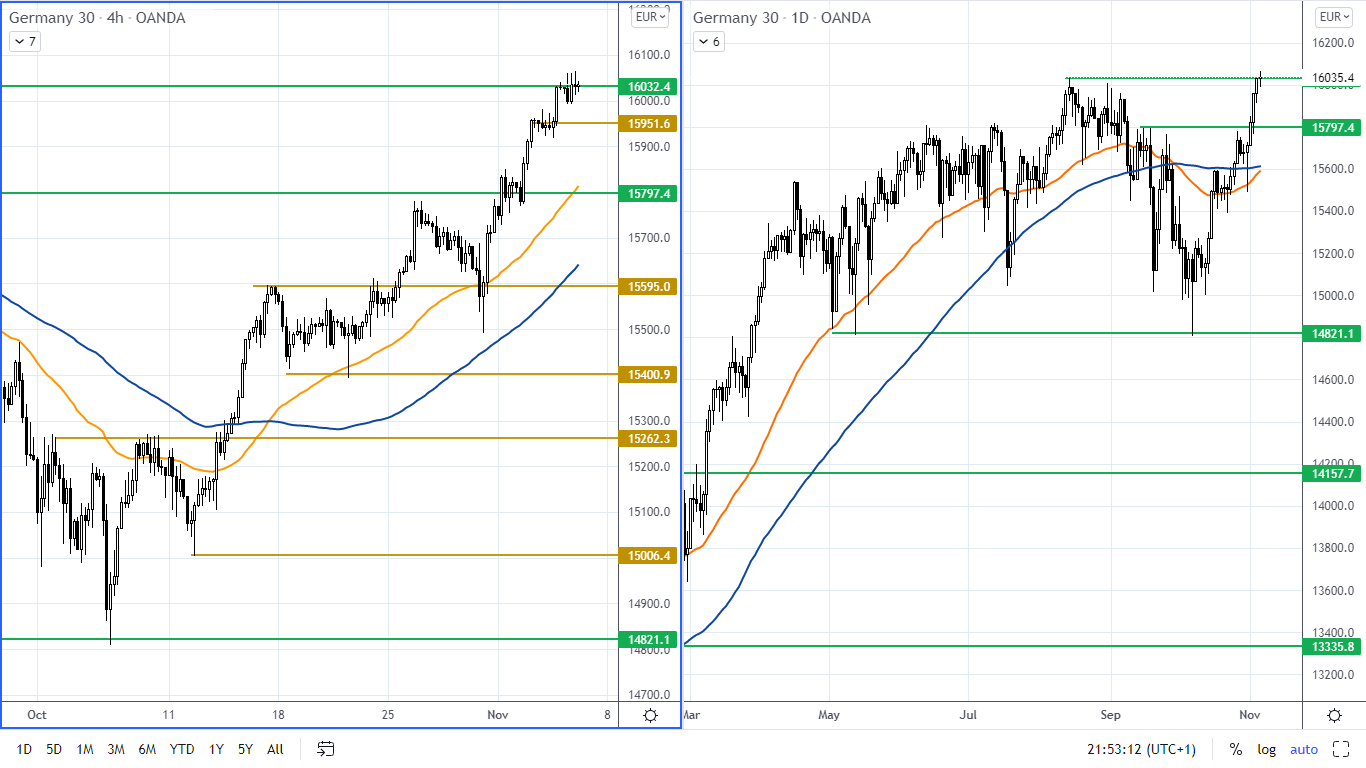

Německý index DAX

DAX dohnal americké akciové indexy a také vytvořil nový historický vrchol, který nyní je 16 060.

Obrázek č.3: DAX na H4 a denním grafu

Index se pohybuje u předchozího vrcholu, takže je zde situace dvojitého vrcholu. To můžeme chápat jako rezistenci. Nejbližší support je u konsolidace kolem hodnoty 15 950. Další významný support je u oblasti kolem 15 800, kde se předchozí rezistence stala aktuálním supportem.

Jestřábi z ČNB zvedly sazby nejvíce od roku 1997.

ČNB zvedla základní úrokovou sazbu o 1.25 % na 2,75%. To je nejvyšší zvýšení sazeb od roku 1997. Centrální banka tímto krokem dala najevo, že chce rostoucí inflaci zabrzdit, protože inflace výrazně překračuje cíl banky, kterým je 2 %. V říjnu byla inflace 5,5 % v meziročním srovnání.

Podle projekcí ČNB by inflace měla do konce roku 2021 měla nadále pokračovat v růstu a ke zlomu trendu by mělo dojít v průběhu roku 2022. V roce 2023 by pak měla inflace dosáhnout cílové hodnoty 2 %.

V reakci na tuto zprávu silně posílila česká koruna. Podle guvernéra ČNB by koruna měla profitovat z úrokového diferenciálu mezi eurem a korunou a měla by se brzy dostat k 25 Kč za euro.

Obrázek č.4: EURCZK na denním a 4H grafu

Obrázek č.4: EURCZK na denním a 4H grafu

Nejbližší rezistence podle H4 grafu je kolem 114.3. Support je v pásmu mezi 113.0 – 113.2.

Euro pokračuje v oslabování

Nic významně nového se na páru EURUSD nepřihodilo a pár je nadále v klesajícím trendu. Z pohledu technické analýzy vidíme medvědí konstelaci klouzavých průměrů na H4 grafu, kdy EMA 50 je pod SMA 100.

Obrázek č.5: EURUSD na H4 a denním grafu

Nejbližší rezistence je v oblasti mezi 1.1610 – 1.1620. Za velice silný support je možné považovat 1.1525, ke kterému se cena v minulém týdnu přiblížila.

BoE ponechala sazby beze změny

Bank of England trhy překvapila, když úrokové sazby ve čtvrtek nezvýšila. Trh totiž na základě rétoriky centrálních bankéřů očekával, že je potřeba reagovat na rostoucí inflaci, takže toto očekvání vedlo k posilování libry v průběhu října.

Po oznámení sazeb však libra v reakci na nenaplněné očekávání prudce oslabila.

BoE a uvedla, že pokud se ekonomika bude vyvíjet podle očekávání, bude pravděpodobně muset zvýšit bankovní sazbu z historického minima 0,1 % "v nadcházejících měsících".

Obrázek č.6: GBPUSD na H4 a denním grafu

Britská libra je aktuálně v klesajícím trendu. Aktuálně dosáhla ceny 1.35 a z krátkodobého pohledu je prostor k dalšímu oslabení až na 1.34. Nejbližší rezistence je kolem 1.3550. Nejbližší support u 1.3410.