Přehled výkonnosti ETF Portfolií v Purple Trading - Q1 2020

Jak už jsme naznačili, žádné z našich ETF portfolií není aktivně řízeno, a pouze pasivně kopíruje dění na trzích. Jejich výkonnost proto velmi úzce koreluje s vývojem světových ekonomik, a i na ně proto doléhají dopady aktuální virové pandemie.

Podívejme se, jak se projevily hlavní události na finančních trzích na výkonnosti samotných portfolií.

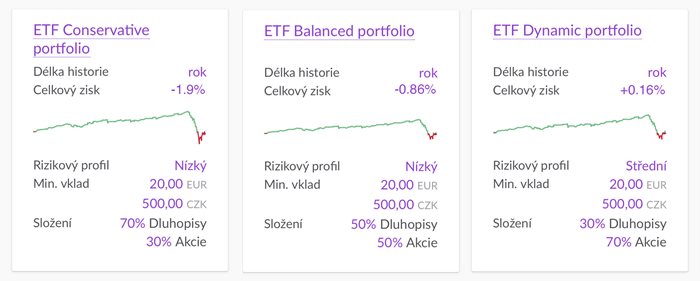

Smíšená portfolia

Grafy výkonnosti k 31. 3. 2020, očištěné o poplatky

Každé z uvedených tří smíšených ETF portfolií obsahuje stejné podkladové ETF instrumenty, rozdíly mezi nimi jsou pouze v alokaci zainvestovaných prostředků klienta mezi dluhopisové a akciové ETF. I proto grafy všech tří portfolií vypadají velice podobně a liší se pouze v nominálních hodnotách a výkyvy mezi výnosy a ztrátami.

Všechna portfolia měla velmi slibný vstup do nového roku a za první měsíc a půl připsalo to nejkonzervativnější z nich víc jak 3 % ke svým výnosům, a dostalo se až na velmi hezkou úroveň výnosu +12,22 % po roce od spuštění. Akciové indexy tou dobou šplhaly vzhůru a přepisovaly svá maxima, ekonomiky vykazovaly slibná čísla, a stejně tak i naše portfolia. A i když například ukazatele z německého automobilového průmyslu či indexy nákupních manažerů tak optimistické nebyly, a někteří analytici v nich dokonce viděli předzvěsti přicházející krize, nikdo nečekal, co přijde zanedlouho. Jakmile se dostaly ven první informace z Číny a koronavirus se začal nekontrolovaně šířit i v prvních částech Evropy, a zejména pak v nejrozvinutější a nejbohatší oblasti Itálie, akciové indexy na to reagovaly velkými propady. Americkému indexu S&P 500 trvalo jen 22 dní, aby poklesl ze svého rekordního maxima o více než 30 %, čímž vytvořil nový historický rekord. Druhý, třetí a čtvrtý nejrychlejší propad o této velikosti se přitom datují zpátky až do období Velké hospodářské krize, konkrétně do let 1934, 1931 a 1929. Hned v zápětí, na konci března, však následovala výraznější korekce, a jen těžko nyní odhadovat, jaký bude další vývoj v následujících týdnech nebo měsících.

My v Purple Trading však věříme, že ať už to potrvá měsíce nebo v horším případě i pár let, během kterých můžou hodnoty indexů ještě dál klesat nebo stagnovat, světové ekonomiky se nakonec znovu vzchopí, hodnoty těch největších společností budou opět růst, a nebo se dokonce objeví nové, ještě větší a lepší, a jednotlivé indexy tak zas a znovu dorovnají své maxima a nakonec je i výrazně předčí.

To znamená, že právě nynější poklesy mohou být výbornou příležitostí, jak se na budoucím růstu těchto společností podílet nákupem a držením jejich cenných papírů.

A to je základní stavební kámen, se kterým jsme ETF portfolia budovali a proč do nich sami investujeme. Aktuální propady na burzách vnímáme z dlouhodobého hlediska spíš jako “výprodeje”, nebo skoro by se až dalo říct jako “slevy v obchodě”, kde, jednoduše řečeno, klesne cena podkladových aktiv a je možné jich za stejnou sumu nakoupit víc než dřív. A my jsme rádi, že podobně to vidí i hodně našich klientů.

Pojďme se však už podívat na samotná čísla.

Výkonnost smíšených ETF portfolií v %, k 31.3.2020, očištěná o poplatky*:

| |

Dluhopisy / akcie |

2019 |

Q1 2020 |

od spuštění (4.2.2019)

|

| Conservative |

70 / 30 |

+ 8.95% |

- 9.85% |

- 1.90% |

| Balanced |

50 / 50 |

+ 12.86% |

- 12.04% |

- 0.86% |

| Dynamic |

30 / 70 |

+ 16.73% |

- 14.07% |

+ 0.16% |

* Informace uvedené výše se vztahují k minulosti; minulý vývoj však není zárukou či spolehlivým indikátorem budoucích zisků. Mějte, prosím, na paměti, že váš čistý zisk se může nadále lišit i vlivem času vstupu do investice, vlivem poplatků spojených s užíváním portfolia (Poplatek za správu portfolia a/nebo Vstupního poplatku), ale také potenciálními rozdíly mezi výkonností EUR, CZK či USD verzemi tohoto portfolia.

Čistě akciová portfolia

Grafy výkonnosti k 31. 3. 2020, očištěné o poplatky

Čistě akciová ETF portfolia jsou tvořena ETF instrumenty, které kopírují pouze akciové indexy, a jedná se tak o rizikovější, ale výnosově i potenciálně zajímavější kategorii.

Nelze se tak divit, že i u Global stocks portfolia byl vývoj podobný jako u výše zmíněných. Velmi slibný výkon v roce 2019 byl ještě umocněn vývojem začátkem letošního roku a zisk po roce od spuštění, a po odečtení poplatků, se dostal až na úroveň +26,38 %. I tady ale následoval strmější pád a ke konci čtvrtletí se výsledek portfolia vzhledem ke zmíněným událostem pohyboval v záporných číslech.

Posledním portfoliem v naší nabídce je tzv. “sektorové” portfolio, zaměřené na sektor zdravotnictví a stárnoucí populaci. Také toto portfolio mělo v předchozím kvartálu obdobný vývoj jako ty ostatní, a není potřeba uvedené důvody znovu opakovat. Pokud si myslíte, že právě tento sektor by v dnešní době měl být ten, který bude obzvlášť prosperovat, a z posledních propadů se vzpamatuje nejrychleji, mohla by to být zajímavá investiční volba.

Výkonnost akciových ETF portfolií v %, k 31.3.2020, očištěná o poplatky*:

| |

dluhopisy / akcie |

2019 |

Q1 2020 |

Od spuštění (4.2.2019) |

| Global stocks |

0 / 100 |

+ 19.11% |

- 21.21% |

- 6.41% |

| Sector based stocks |

0 / 100 |

+ 7.95% |

- 17.34% |

- 11.01% |

* Informace uvedené výše se vztahují k minulosti; minulý vývoj však není zárukou či spolehlivým indikátorem budoucích zisků. Mějte, prosím, na paměti, že váš čistý zisk se může nadále lišit i vlivem času vstupu do investice, vlivem poplatků spojených s užíváním portfolia (Poplatek za správu portfolia a/nebo Vstupního poplatku), ale také potenciálními rozdíly mezi výkonností EUR, CZK či USD verzemi tohoto portfolia.

Jako vždy,

aktuální výkonnost všech ETF portfolií najdete kdykoliv ve své PurpleZone. Pokud v nynější turbulentní situaci vidíte spíše příležitost, podobně jako my věříte, že světové ekonomiky a stejně tak i akcie největších firem se ze stávajících propadů jednou vzpamatují, a nechce se vám analyzovat a vybírat mezi stovkami jednotlivých akciových titulů, ani posílat své investice do předražených podílových fondů nebo nevýkonných bankovních produktů, neváhejte si přímo v PurpleZone založit ETF investiční účet a zkusit investovat diverzifikovaně a jednoduše (ať už pravidelně nebo jednorázově), a to klidně již od 500 CZK nebo 20 EUR.