Korunu oslabuje pandemie, ale hlavně rostoucí výnosy

Česká koruna tento týden oslabila na páru s eurem až za hranici 26 Kč. Nicméně důvody k takovému oslabení nemůžeme hledat tradičně v ekonomických datech a vývoji pandemie, která bezesporu zhoršila celkový pohled investorů, ale hlavně v kondici ostatních rizikových aktiv, kdy rostoucí sazby zpomalují “hon za výnosy”.

Vláda dnes rozhodne o zpřísnění

Česká vláda dnes s největší pravděpodobností prodlouží nouzový stav o další měsíc do konce března. Ve hře je také další zpřísnění restrikcí, což nelepší vyhlídky pro ekonomické oživení v zemi a zahraniční investoři mohou vidět tuzemskou situaci tak, jaká skutečně je, a to jako jednu z nejhorších v Evropě. Vidina dalších zpřísnění tedy není pro korunu vůbec dobrá zpráva, jelikož zdravotnický systém naráží na své limity a nikdo neví, co mohou další týdny přinést. Negativní nálada v tuzemsku tak může vydržet ještě několik týdnů, což může korunu potencionálně ještě více oslabit, ale hlavní slovo bude mít sentiment na ostatních rizikových aktivech, především v rozvíjející se ekonomikách.

Hlavní příčinou oslabení není pandemie

Právě tento sentiment byl během týdne výrazně narušen růstem výnosů ze státních dluhopisů ve světě. V tuzemsku tak vůbec nemuselo dojít k dalšímu zhoršení pandemické situace a koruna by beztak oslabovala. Přece jen koruna dokázala posílit ještě začátkem února pod 26 Kč, a to nebyla situace s pandemií o moc lepší. Hlavní příčinu tak můžeme hledat na sentimentu na rizikových aktivech a především na rozvíjející se trzích. Rostoucí výnosy z dluhopisů sledujeme hlavně v USA, ale také všude jinde po světě. Rostoucí výpůjční náklady tudíž neunikly žádným investorům a jejich dopad na riziková aktiva je evidentní. Pod tlakem je i světový index MSCI EM rozvíjející se trhů. Jeden z hlavních indikátorů pro další vývoj české koruny.

Graf: Vývoj MSCI EM World index (zdroj: investing.com)

Vyšší sazby - silnější měna

Aktuální situace trochu připomíná rok 2013, kdy se investoři ve velkém začali stahovat z rozvíjejících se trhů. Důvodem byl signál FEDu, že bude ukončovat svou extrémně uvolněnou měnová politiku. Vyšší výnosy předpovídají především rychlejší ekonomické oživení spolu s rychlejším růstem inflace, což by musely centrální banky brzdit vyššími sazbami. Trhy by však měly postupem času absorbovat vyšší sazby bez problémů a v kombinaci s ekonomickým oživením půjde především o šanci pro rizikovější měny, jako je česká koruna.

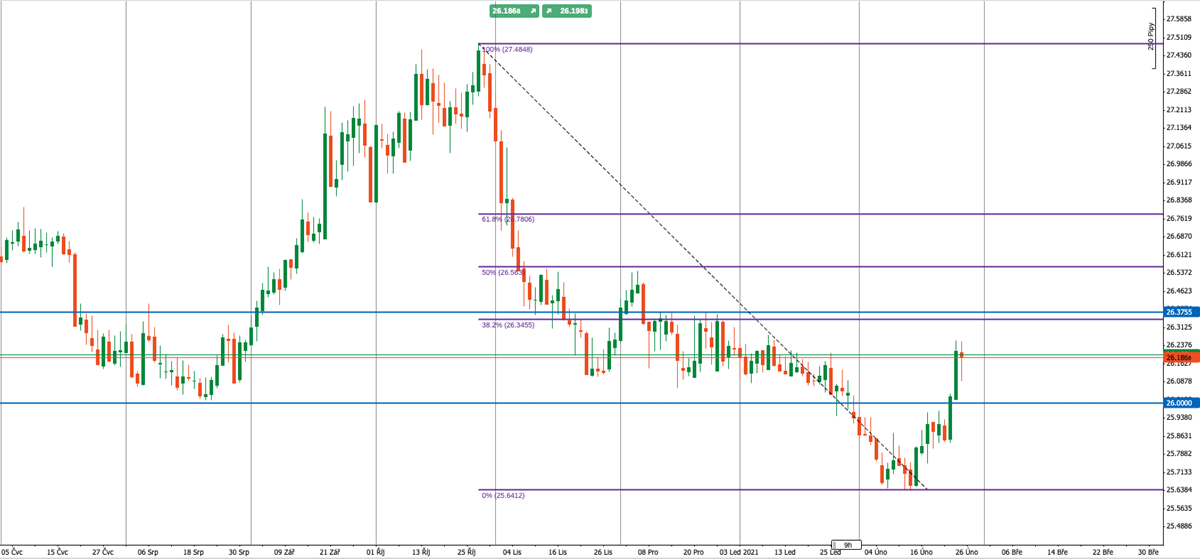

Graf: Denní graf EURCZK (Zdroj: purpletrading ctrader)

Další oslabení koruny nad 26 Kč tak může být zajímavou příležitostí pro nástup do trhu, kde s postupným odezněním rizik můžeme očekávat posílení koruny. Důležité bude, jak se bude vyvíjet situace na aktivech rozvíjejících se ekonomik. V krátkodobém horizontu může přijít další oslabení, ale s návratem pozitivního sentiment lze načasovat vstup do trhu. Pozitivní sentiment může naznačovat také index VIX, nebo pokles výnosů z dluhopisů a následný růst akciových titulů.