Inflace jako cesta z dluhové krize. Hodnotové akcie možná zrychlí

Rostoucí výnosy od začátku roku odráží zrychlující ekonomické zotavení a signalizují návrat inflace. Velkou mírou se pod tím podepsaly mohutné fiskální a monetární stimuly a jak to už bývá, tak se rostoucí zadlužení zaplatí buď vyššími daněmi nebo inflací. V následujících letech můžeme nejspíše čekají obojí, což je pro investory signál přesunout opět pozornost k hodnotovému investování.

První náznaky přichází začátkem tohoto roku

Dlouhou dobu inflace investory příliš nezajímala a pokud FED zrovna neplánoval změnu v měnové politice, nešlo o něco, čeho bychom se měli bát. V únoru inflace trochu poskočila, a to hlavně díky obnovenému růstu cen potravin, energií a výroby. Pro většinu investorů jde pouze o technickou záležitost, kterou nevidí jako systematické riziko do budoucna. Ostatní jsou na pozoru a netrpělivě čekají na výsledky dalších měsíců, kdy se ekonomika vrací do plně otevřeného stavu a rychlé tempo očkování vrací do normálu i všechna ostatní odvětví.

Abychom však byli schopni vidět v ekonomice tak rychlou normalizaci, museli jsme si před rokem pomoci bezprecedentním navýšením vládního dluhu. Výsledný dluh bude bezpochyby problém pro budoucí generace, ale prozatím vše vypadá, že jedinou cestou k nastartování ekonomiky, je učinit jí ještě více závislou na rostoucím dluhu.

Historicky známe dva způsoby, jak zaplatit vládní dluhy, a to zvýšením daní nebo to za nás udělá inflace. Zvýšení korporátních daní už chystá americká ministryně financí Janet Yellenová, ale na pokrytí dluhu to stačit nebude. Ačkoliv to FED ani americká vláda nepřizná, inflace je nyní požadovanou cestou z dluhové krize.

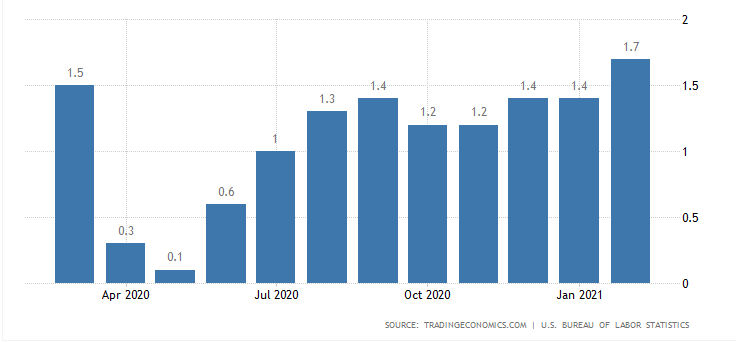

Graf: Meziroční inflace CPI v USA (zdroj: tradingeconomics.com)

Začarovaný kruh

Bez inflace to ani nepůjde. Je to jeden z mála klíčových ukazatelů, který potvrdí, že se ekonomika skutečně vrátila na správnou cestu. Pokud inflace nedorazí, dluh se nezačne splácet a vše se zhroutí jako domeček z karet. To je přesně důvod, proč se Yellenová a Powell snaží zmírnit důležitost únorového růstu inflace. Ne však na dlouho. Tempo očekávání v USA neustále zrychluje a už příští měsíc by první dávku měla dostávat většina dospělých obyvatel. Do léta tak můžeme očekávat úplné otevření americké ekonomiky. Poté se začnou pomalu uvolňovat rekordní úspory amerických domácností spolu s hotovostí, která čeká u velkých korporací na signál k utrácení.

Ani tam nekončíme, protože Joe Biden chystá investovat do infrastruktury další biliony dolarů, což by mělo vytvořit další tisíce pracovních míst a částečně by měl být financován zvýšením uhlíkových daní, což bude opět zvyšovat náklady a projeví se do inflace. FED několikrát zopakoval, že se místo inflace chce soustředit spíše na trh práce. To znamená, že růst výnosů ze státních dluhopisů nebude nikdo brzdit. Po létě by měla americká ekonomika ukázat, jaká jsou skutečná ekonomická data a jestli vše dopadne tak, jak nyní trhy naznačují, inflace je bude následovat. Tržní síla znovu prosadí svou cestu a role FEDu v narušování cen aktiv se bude snižovat.

Kam se schovat?

V tomto případě můžeme očekávat podobně jako začátkem toho roku růst hodnotových akcií. Společností, které jsou vnímány jako podhodnocené při porovnání se svým majetkem a zisky. Podobnou rotaci z růstových titulů jsme viděli už několikrát. Investoři by poté měli věnovat pozornost cyklickým titulům z Evropy nebo společnostem, které budou těžit z transformace mezi technologiemi a energiemi. Především je potřeba být připraven a nejít slepě s “módními” tituly, na které dolehne situace nejvíce.