Ropa: Začátek prosince v rytmu zasedání OPEC+

Listopad můžeme na trhu s ropou označit jako klid před bouří. Avšak začátkem prosince nás čeká několik veledůležitých zpráv. Ropa zatím v posledních týdnech potvrzuje pověst jedné z nejvolatilnějších komodit. Na její cenu působí zároveň několik proti sobě jdoucích faktorů. Všudypřítomné obavy z příchodu globální ekonomické recese sráží její cenu níže. To proto, že v případě, že by recese opravdu přišla, výrazně by snížila poptávku po ropě a pohonných hmotách. To jsme mohli vidět již v roce 2008, kdy ropa WTI poklesla z hranice kolem 140 USD za barel až někam ke 40 USD.

Vliv dolaru na cenu ropy

Proti cenám ropy působí také silný americký dolar. Oba faktory budou na trhu přitomné i v průběhu listopadu. Sílu amerického dolaru může umocnit další utažení měnové politiky v USA a obavy z recese pak nezpomalující inflace, která je hnána zejména drahými cenami energií.

Proti cenám ropy pak bude působit také americký plán na uvolnění další části ropných rezerv. Již na jaře se USA zavázaly uvolnit na trh 180 milionů barelů ropy. Dosud došlo k uvolnění 165 milionů barelů a do prosince očekáváme na trhu zbývajících 15 milionů barelů. Motivace za tímto krokem je silně politická - 8.11. očekáváme v USD velmi důležité midterms elections a demokraté se tímto krokem snaží bojovat proti rostoucím cenám pohonných hmot. Ty způsobují velkou nespokojenost obyvatel a nižší oblibu demokratů.

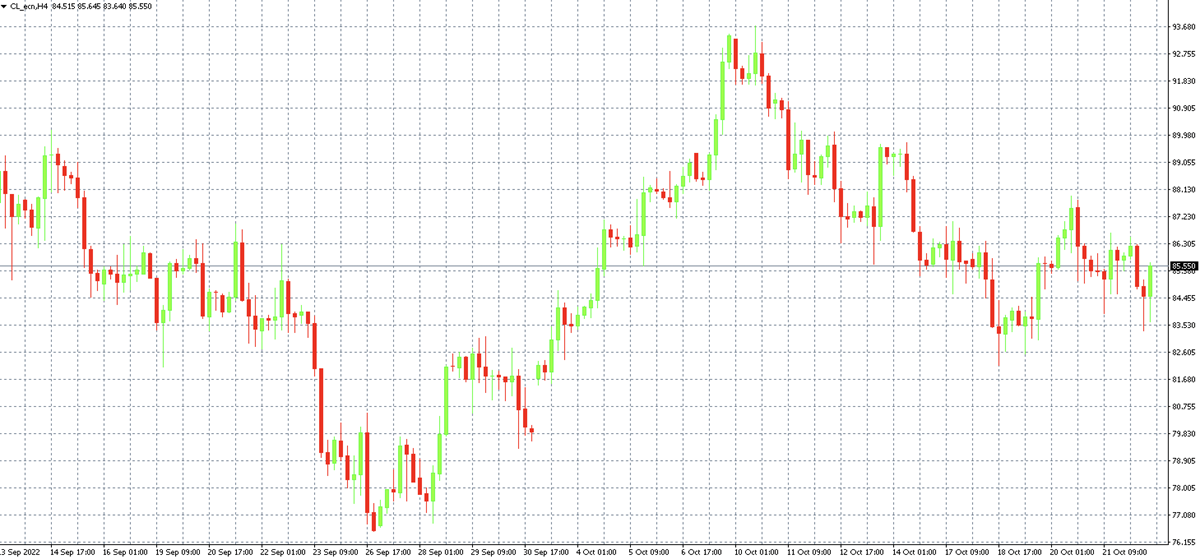

Ropa WTI v platformě MT4 na časovém rámci H4

Politikaření OPEC a nadcházející prosincové zasedání

Zde se však USA střetávají s kartelem zemí OPEC, který na začátku října snížil svou produkci o 2 miliony barelů denně. Reálné snížení produkce by sice mělo být v průběhu listopadu přibližně poloviční. Někteří členové kartelu totiž mají dlouhodobě problémy s plněním produkčních cílů. I tak však daný krok vnímaly zejména USA jako podraz. Sám americký prezident Joe Biden byl vyjednávat v Saudské Arábii o odsunutí tohoto opatření po volbách v USA. Rozhodnutí kartelu OPEC a přidružených zemí pak považoval jako stranění Rusku a začal vyhrožovat politickými sankcemi.

Aktuálně se mluví o omezení exportu zbraní právě do Saudské Arábie. Saúdové se brání tvrzením, že omezení produkce je čistě ekonomickým rozhodnutím, je však dost možné, že se Saudové snaží ovlivnit i blížící se volby v USA. Růst cen ropy totiž opět tlačí americkou inflaci výše a trpělivost američanů s demokraty může postupně docházet. Není tajemstvím, že pro Saudskou Arábii by byla příjemnější americká vláda, které je více republikánská. Ropa tak opět láme politický chleba napříč světem.

Začátkem prosince (4.12.) pak očekáváme další zasedání kartelu OPEC a přidružených zemí. Další škrty v produkci by nebyly příliš překvapivé, jelikož ceny ropy jsou opět pod tlakem. Hned o den později vejde v platnost jedna z nejočekávanějších událostí na trhu s ropou, začne totiž platit embargo na ruskou ropu dovezenou do EU. Zatím by mělo jít o ropu a produkty dovezené po moři, výjimkou na několik měsíců dostane jižní větev ropovodu Družba, která dopravuje ropu k nám.

I tak může být situace v EU napjatá a zajištění dostatečného množství ropy bude prioritou číslo jedna. Pokud dojde k dalšímu omezení produkce kartelu OPEC a americké ropné zásoby se budou dále ztenčovat, tak může cena ropy vystoupat opět k 100 USD za barel, což by si země OPEC zajisté přály.