Swingový výhled 43. týden

Akciové indexy mají za sebou růstový týden a SP 500 dosáhl nového historického vrcholu. Index strachu VIX je na hodnotě 15, což je nejnižší hodnota od února 2020. Data z amerického trhu práce byla také pozitivní a nadále potvrzují zlepšující se trend. Trhy uklidnilo také to, že velký čínský developer Evergrande, kterému hrozí bankrot, provedl splátku úroků z dluhopisů. Risk on sentiment je tedy zpět ve hře.

Evergrande zaplatila úroky

Evergrande ve čtvrtek převedla 83,5 milionu dolarů na účet správce u Citibank což jí umožnilo zaplatit všem držitelům dluhopisů před koncem odkladné lhůty pro platby, která končí 23. října.

Tato zpráva přináší dočasnou úlevu pro investory, kteří se obávají širších dopadů bankrotu firmy Evergrande na globální trhy. Jedná se však pouze první krok, který firmě přináší určitý čas na restrukturalizaci celého dluhu.

Zprávu o platbě poskytla osoba obeznámena se situací, ale která neměla oprávnění hovořit s médii. Akcie firmy na zprávu reagovaly posílením až o 7,8 %, den poté, co bylo obnoveno obchodování po více než dvoutýdenním přerušení.

Společnost Evergrande nezaplatila ve dnech 23. září, 29. září a 11. října kupónové platby v celkové výši téměř 280 milionů dolarů ze svých dolarových dluhopisů, čímž začalo 30denní odkladné období pro každou z nich. Další termín pro zaplacení dluhopisů Evergrande je 29. října, kdy vyprší 30denní odklad splatnosti kuponu z 29. září.

Potíže společnosti Evergrande se kumulovaly již několik měsíců. Firma má více než 300 miliard dolarů dluhů a klesající zdroje k úhradě závazků vymazaly 80 % její tržní hodnoty.

Data z americké ekonomiky

Počet žádostí o podporu v nezaměstnanosti se v týdnu končícím 16. října snížil o 3000 na 290 000, což bylo pod očekáváním ekonomů, kteří předpokládali hodnotu 300 000. Tyto údaje svědčí o vysoké poptávce po pracovní síle a jedná se o třetí pokles v řadě.

Trh práce však nadále čelí problémům spojeným s nedostatkem pracovníků a surovin, které podporují inflaci.

Inflace se zvýšila podle očekávání

Data CPI, která byla reportována za měsíc září v eurozóně, ukázala na růst inflace v meziročním srovnání o 3,4 %, což bylo v souladu s očekáváním analytiků. Za srpen byla inflace 3,0 %.

Inflace se zvýšila také v Kanadě, kde jádrová inflace stoupla v meziročním srovnání o 3,7 %. V srpnu byla jádrová inflace 3,5 %.

Výnosy amerických dlupisů pokračují v růstu

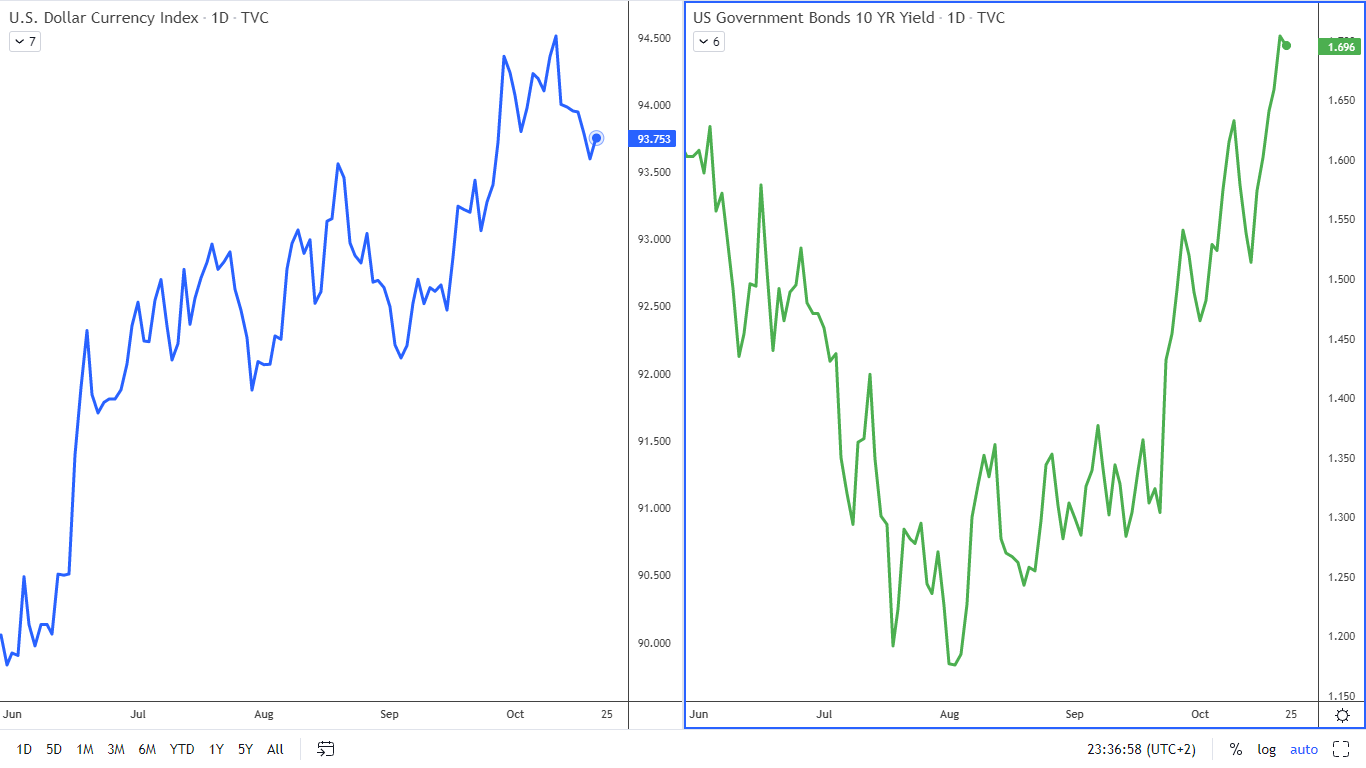

Výnosy amerických 10letých dluhopisů se dostaly na 1,7 % a pokračují tak v růstu. Poptávka po amerických dluhopisech má pozitivní vliv na americký dolar. Risk on sentiment naopak je pro americký dolar negativní, což je důvod proč dolar v minulém týdnu oslabil.

Obrázek č.1: Výnosy amerických 10letých dluhopisů a USD index na denním grafu

Obrázek č.1: Výnosy amerických 10letých dluhopisů a USD index na denním grafu

Americké akcie posílily

Index SP 500 ve čtvrtek dosáhl rekordního závěrečného maxima a sedmého růstu v řadě. Posiloval také NASDAQ a to díky růstu titulů jako je Tesla nebo Microsoft Corp.

Z 11 hlavních sektorů indexu SP 500 nejvíce posílily akcie spotřebitelského sektoru a technologický index. Negativně naopak působily akcie energetických společností, protože oslabila ropa, což naznačuje určité obavy z globálního růstu.

Index volatility index VIX, označovaný také jako ukazatel strachu na Wall Street, uzavřel na nejnižší úrovni od února 2020 a pohybuje se kolem hodnoty 15. Nízká úroveň VIX naznačuje, že investoři neočekávají velký pokles nebo vzestup akcií, a to navzdory rozšířeným obavám z problémů v dodavatelském řetězci, které zvyšují náklady.

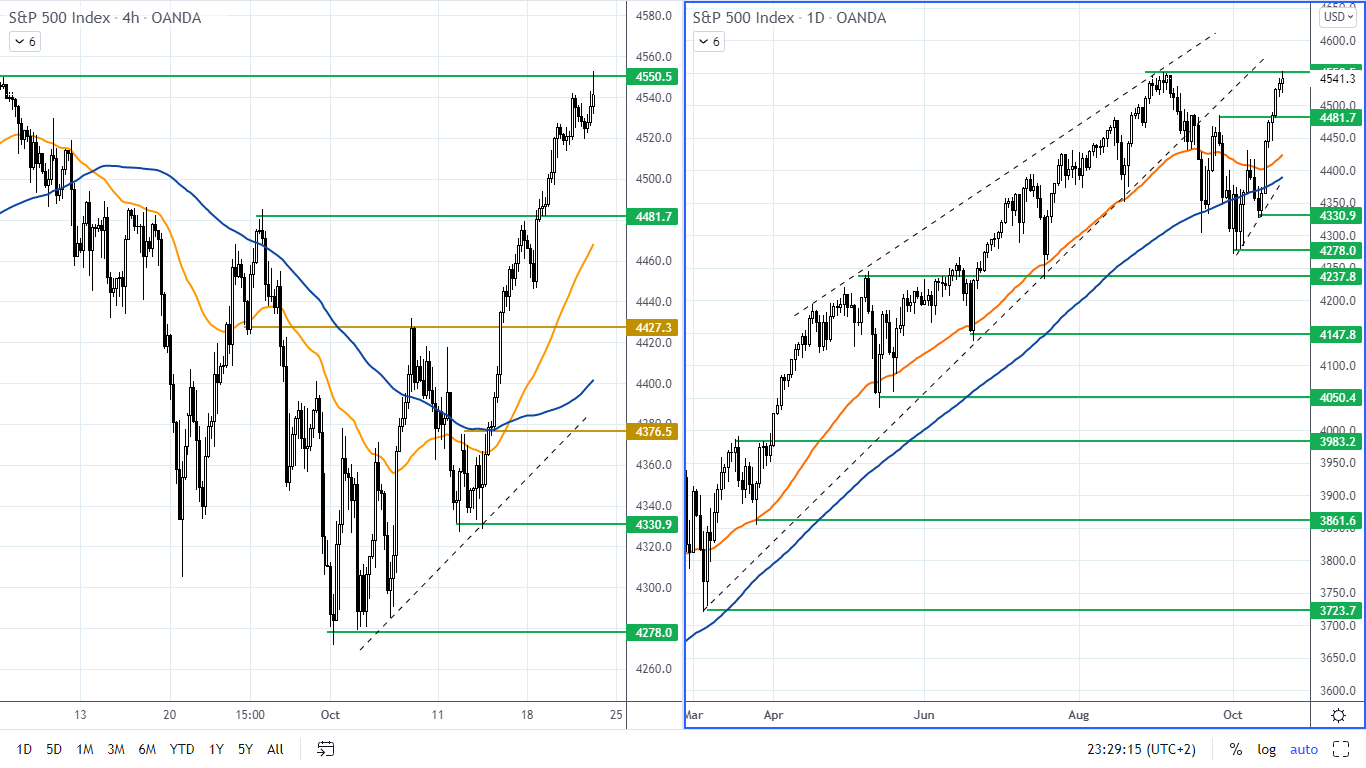

Na indexu SP 500 je cena u hladiny rezistence, když se cena krátce dostala nad historické high. Rostoucí trend je tímto znovu potvrzen a cena se pohybuje nad průměrem SMA 100 (modrá linie na denním grafu), který bývá velmi silným supportem. To ukazuje, že předchozí poklesy byly pouze dočasnou korekcí.

Obrázek č.2: Americký index SP 500 na denním a 4H grafu

Podle denního grafu je nejbližší support v oblasti kolem 4 480. Rezistence je pak kolem all-time-high 4 550.

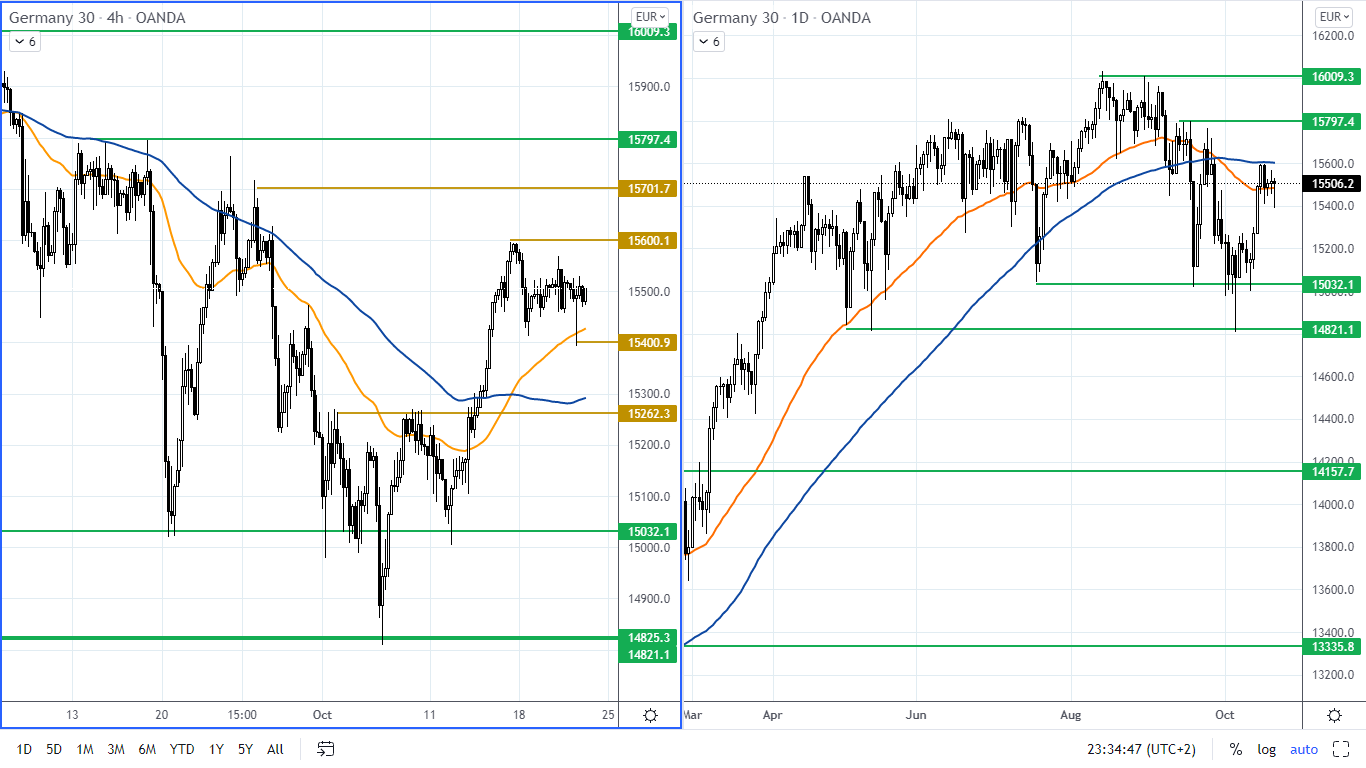

Německý index DAX

V minulém týdnu posiloval také DAX. Ten koreluje s SP 500. Pokud by SP 500 pokračoval v růstu, mohl by posilovat také DAX. Na DAXu je pro růst negativní to, že klouzavý průměr EMA 50 je pod SMA 100 na denním grafu a cena se zastavila u SMA 100 na denním grafu, což je silná rezistence. Na 4H grafu je však situace opačná, EMA 50 je nad SMA 100, což naznačuje, že by mohlo dojít k růstu.

Obrázek č.3: DAX na H4 a denním grafu

Významná rezistence podle 4 H grafu je kolem hodnoty 15 600. Podle denního grafu je významná rezistence kolem 15 800. Nejbližší support je u hodnoty 15 400.

Proč slábne japonský jen

Japonský jen klesl vůči americkému dolaru na nejnižší hodnoty za poslední tři roky a analytici předpovídají další oslabování. Podle některých analytiků by USDJPY mohl dosáhnout hodnoty 115, což je hodnota, na které byl pár naposledy v březnu 2017.

Obrázek č.4: USDJPY na denním a 4H grafu

Obrázek č.4: USDJPY na denním a 4H grafu

Důvodem pro oslabování jenu je politika japonské centrální banky, která akcentuje udržování umírněné monetární politiky. Slabší jen podporuje export, spotřebu a podporuje japonské akcie v růstu. Zatímco ostatní centrální banky hovoří o ukončování podpůrné monetární politiky, nic takého není slyšet od japonské centrální banky.

Situace se tak dostává do obdobného režimu jako před pandemií, kdy úrokové sazby světových centrálních bank byly vyšší než v Japonsku. Vznikl tak úrokový differenciál, který udržoval jen na nižších hodnotách. Očekávání rostoucího úrokového differenciálu mezi dolarem a japonským jenem pak je důvod pro růst USDJPY.

Euro vůči dolaru posílilo

Euro se podle H4 grafu pohybuje aktuálně v rostoucím kanálu. Na H4 grafu se vytvořila býčí konstelace, kdy EMA 50 je nad SMA 100. Aktuální risk on sentiment je pozitivní zprávou také pro tento pár.

Obrázek č.5: EURUSD na H4 a denním grafu

Nejbližší silná rezistence je na ceně kolem 1.1670. Zde již ceně dvakrát reagovala a jedná se o silnou rezistenci podle denního grafu. Za support je možné považovat 1.1620 a dále pak 1.1570. Velice silný support je 1.1525.