Swingový výhled 41. týden

Akciové indexy v první polovině minulého týdne testovaly významné supporty. V druhé polovině týdne pak začaly posilovat pod vlivem dobrých dat z americké ekonomiky. Z celkového kontextu se však nic zásadního nezměnilo.

Nadále přetrvávají obavy z vyšší inflace a zároveň je ve hře očekávané utlumování nákupu vládních dluhopisů v USA, což je silně pozitivní pro americký dolar a bylo to příčinou nedávných poklesů akciových indexů.

Data z americké ekonomiky

Index nákupních manažerů ve výrobě za září dosáhl hodnoty 61,1 (očekávání bylo 59,6). Index nákupních manažerů ve službách dosáhl 61,9 (očekáváno bylo 60,0).

Dobré zprávy přišly také z trhu práce. Nejprve podle ADP reportu vzniklo 568 000 nových pracovních míst v soukromém sektoru mimo zemědělství (očekávání bylo 428 000). Zároveň bylo v USA méně žádostí o podporu v nezaměstnanosti (326 tisíc místo očekávaných 348 tisíc). Zásadní ukazatel o stavu amerického trhu práce však bude NFP report, který je v kalendáří naplánován na 8. 10. 2021.

Data z Evropy

Index výrobních manažerů PMI v Německu dosáhl v září hodnoty 58,4. Číslo vyšší než 50 značí expanzi, takže dosažený výsledek za září je dobrá hodnota. Negativní zpráva je, že poslední 4 údaje indexu pomalu klesají, což může vést k obavám, že německá ekonomika zpomaluje. Tuto obavu podpořil také vyšší pokles objednávek ve výrobě v Německu, který v září byl -7,7 % (očekávaný pokles byl – 2,2 %).

Na druhou stranu CPI, tedy inflace v eurozóně dosáhla 3,4 %, což je vyšší než očekávání analytiků, které bylo 3.3 %.

Obavy ze zpomalení ekonomiky a zároveň rostoucí inflace podporují obavy ze stagflace. Není proto příliš divu, že euro vůči dolaru v minulém týdnu dále oslabovalo.

Výnosy 10letých US dluhopisů nadále rostou

Výnosy 10letých dluhopisů dosáhly na úroveň 1.6 %. Toto je nejvyšší hodnota od června letošního roku. Rostoucí výnosy pak podporují v posilování americký dolar.

Obrázek č. 1: USD index a výnosy z amerických 10letých dluhopisů

Obrázek č. 1: USD index a výnosy z amerických 10letých dluhopisů

Na posilování amerického dolaru mají pozitivní vliv data z americké ekonomiky, které byla lepší než se čekalo.

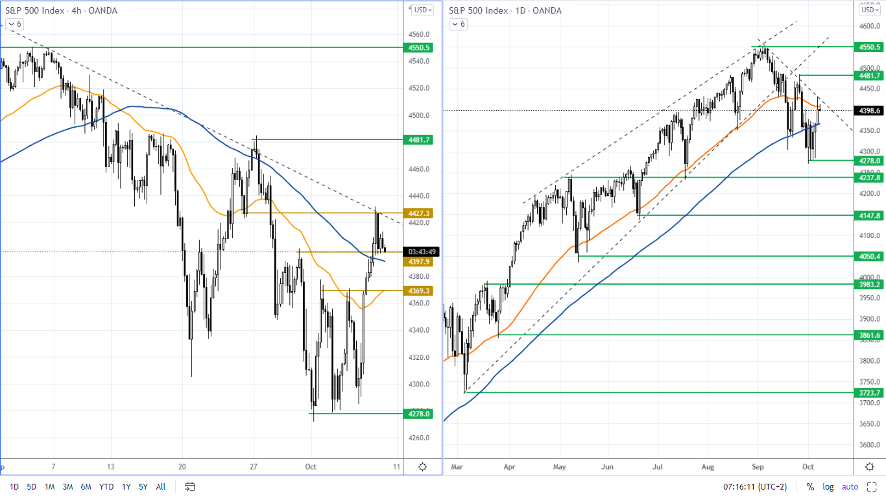

SP 500 prorazil významný support

Na indexu SP 500 se v minulém týdnu zastavily výprodeje. Na denním grafu vidíme, že cena se dostala zpět nad klouzavý průměr SMA 100, který bývá velmi silnou zónou supportu. Zároveň ale bylo vytvořeno nižší low a aktuálně klesající horní trendová linie naznačuje spíše medvědí sentiment.

Obrázek č. 2: Americký index SP 500 na denním a 4H grafu

Aktuální nejbližší rezistence je v oblasti kolem 4 427. Další významná rezistence je kolem 4 481. Support naopak je u ceny 4 397 a další support pak 4 369.

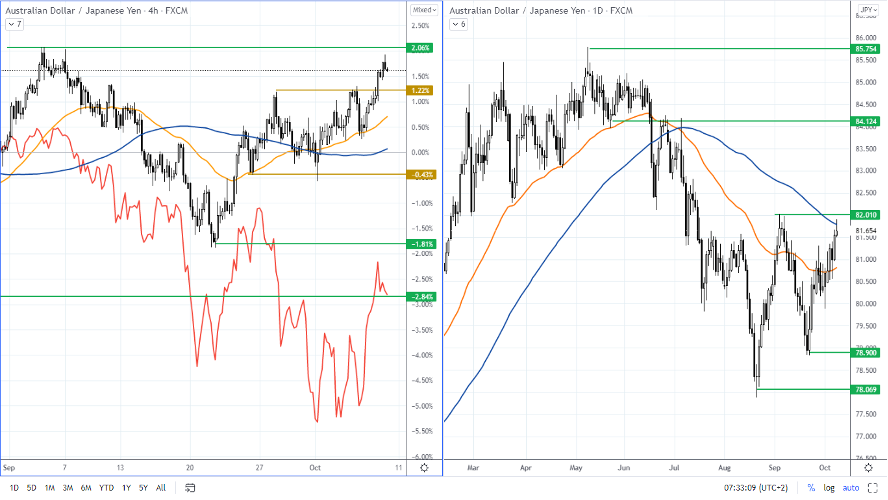

Americké indexy jsou barometrem tzv. risk on a risk off sentimentu. Tento sentiment dobře ukazuje pár AUDJPY, které s indexem SP 500 v krátkodobém horizontu silně koreluje. Na dalším obrázku je AUDJPU na denním grafu a na 4H grafu, kde je pro srovnání uveden pohyb indexu SP 500 (červená čára).

Obrázek č.3: AUDJPY na D1 a H4 grafu, kde je uveden společně s SP 500 (červená čára)

Pár AUDJPY se blíží ke své rezistenci, která je na hodnotě 82.00. V minulem týdnu AUDJPY zachovalo silný support na hodnotě 80.00.

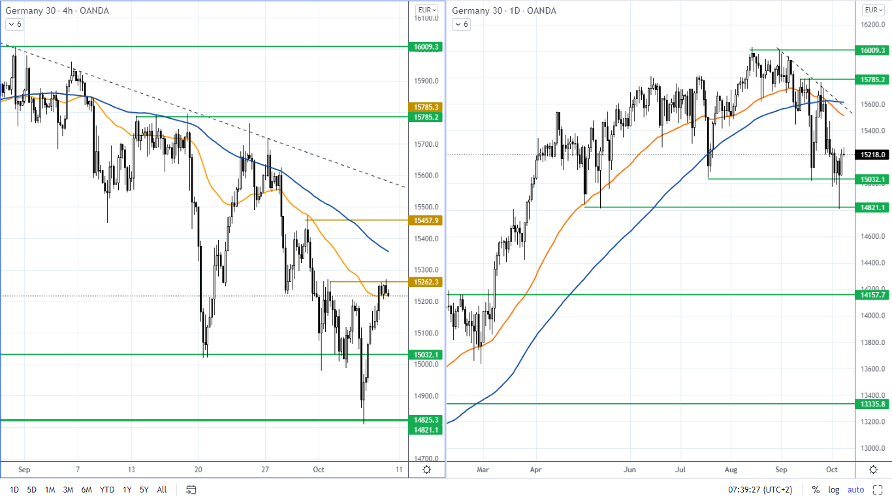

Na DAXu je potvrzen medvědí formace tzv. kříž smrti

Když se na denním grafu dostane klouzavý průměr s periodou 50 pod klouzavý průměr s periodou 100, tak vzniká formace kříže smrti. Toto je většinou mědvědí signál a směr pohybu indexů nám to zatím potvrzuje. Klouzavý průměr EMA 50 je pod SMA 100 na H4 a také na D1 grafu.

Obrázek č.4: DAX na denním a 4H grafu

Obrázek č.4: DAX na denním a 4H grafu

DAX se pohybuje hluboko pod průměrem SMA 100 na denním grafu, což potvrzuje medvědí sentiment. Horší data z německé ekonomiky tento pohyb potvrzují. Cena se minulý týden odrazila od supportu 14 821, který tak zůstal nadále v platnosti. Za support můžeme považovat také 15 032, který sice byl proražen, ale cena se ihned poté dostala znovu nad tento support.

Rezistence je 15 262 a pak dále 15 457.

DAX koreluje silně s americkým SP 500, takže pro další vývoj na indexu DAX doporučujeme sledovat vývoj na SP 500.

Euro vůči dolaru pokračuje v propadu

Horší data z evropské ekonomiky se samozřejmě negativně projevila na evropské měně. Euro se na páru s americkým dolarem nadále pohybuje v klesajícím trendu, který vidíme na 4H časovém rámci a také na denním grafu. Cena prorazila významný support v pásmu kolem 1.16 a pokračuje dále v poklesu.

Obrázek č.5: EURUSD na H4 a denním grafu

Obrázek č.5: EURUSD na H4 a denním grafu

Za aktuální rezistenci můžeme brát hodnotu kolem 1.15644. Další rezistence pak je 1.1600. Za aktuální support můžeme brát hodnotu kolem ceny 1.15, na které se euro vůči dolaru obchodovalo naposledy v červenci 2020.

Zlato je v inverzní korelaci s americkým dolarem

Čím silnější dolar, tím slabší zlato a naopak. Inverzni korelace mezi americkým dolarem a zlatem, jehož hodnota je v dolarech vyjádřena je logická a ukazuje nám ji následující obrázek.

Obrázek č.6: Zlato a vývoj USD indexu na D1 grafu

Obrázek č.6: Zlato a vývoj USD indexu na D1 grafu

Vidíme, že když americký dolar začal klesat, tak zlato posilovalo. A naopak, když dolar začal posilovat, zlato oslabovalo. Aktuálně americký dolar posiluje a to není pro zlato dobrá zpráva. Z pohledu technické analýzy je zlato na denním grafu v klesajícím trendu. Klouzavý průměr EMA 50 je pod SMA 100, což je medvědí konstelace.

Nejbližší rezistence je na ceně 1 769. Support pak kolem 1 722.