Ukázka obchodu dle strategie Takashi Kotegawy

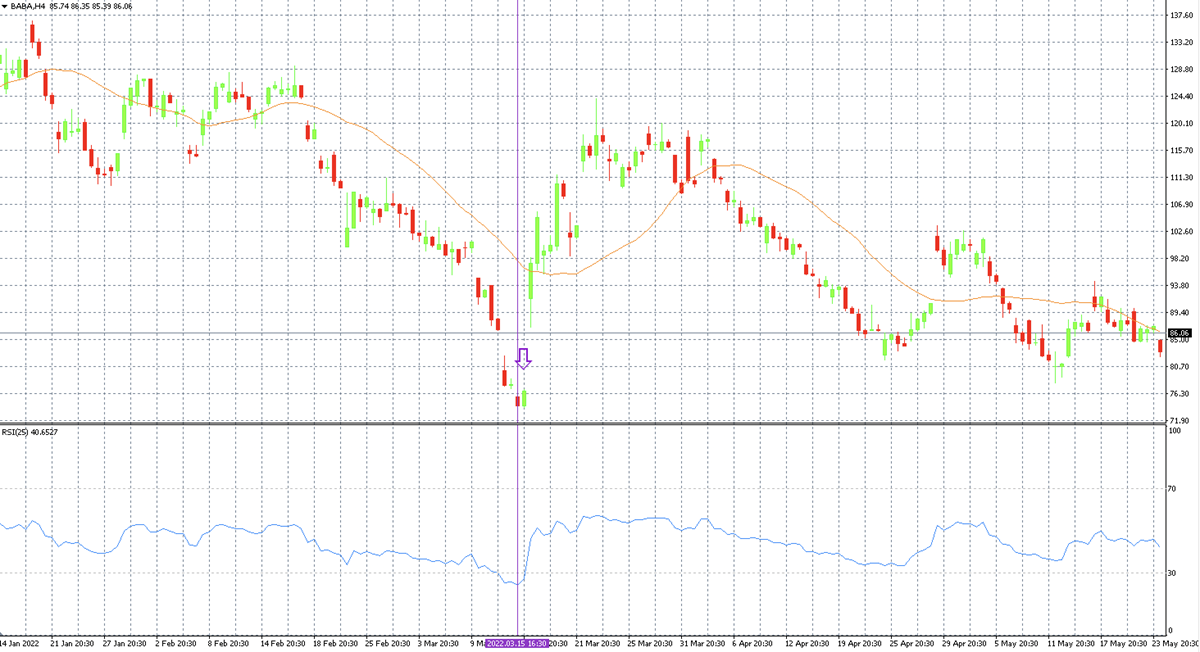

Příklad toho, jak by mohla vypadat Kotegawova strategie, je na obrázku níže. Neukážeme ji však na japonském akciovém trhu, kde by patrně obchodoval sám Kotegawa, ale na newyorské burze. V platformě MT4 vidíme graf akcií Alibaba Group Holding (ticker: BABA), jejíž cena v průběhu obchodní seance 15. března 2022 poklesla až na 73,12 USD. Čínské společnosti byly delší dobu pod tlakem kvůli obavám z delistingu na americké burze, což se podepsalo i na cenách akcií Alibaba. Pro lepší představu o trhu je zvolen timeframe H4, sám Kotegawa by pak měl patrně otevřen náhled na stejnou akcii hned na několika různých timeframech.

Obrázek 1: Akcie Alibaba na timeframe H4 v platformě MT4 doplněny o RSI (25) a MA (25)

Oranžová čára je 25denní Moving Average, který v daný moment ukazuje hodnotu 97,73. Aktuální cena akcie se tak pohybuje o více než 25 % pod průměrem z posledních 25 dní. Jen to však pro samotný vstup do obchodu nestačí. Kotegawa by sledoval i další technické indikátory jako například oscilátor RSI pro určení přeprodanosti a trendu. Do obchodu na “Long” by pak patrně vstupoval v průběhu vedlejší zelené H4 svíčky(fialová šipka), která předznamenala otočení trendu. To potvrzuje i oscilátor RSI, jehož hodnota 24 ukazuje výraznou přeprodanost trhu. Kotegawa by pak pravděpodobně většinu zisku vybral před koncem seance a menší část pozice držel přes noc. Akcie Alibaba pak otevřela gapem s výrazným růstem.

Naučte se obchodovat s e-booky od Purple Trading

E-book: Jak obchodovat akciové indexy

3 prověřené strategie a užitečné tipy pro trading

E-book: Jak obchodovat CFD akcie

Využijte potenciálu profitovat, i když ceny akcií klesají

E-book: Jak obchodovat Forex

Povinná četba pro všechny začínající tradery

Nejlegendárnější obchod T. Kotegawy - 400 milionů za jediný den

Psal se rok 2005 a Takashi Kotegawa měl právě díky výše zmíněné strategii uzavřít svůj nejúspěšnější obchod v životě. Japonská společnost J-Com Holdings za sebou právě měla IPO a Takashi Kotegawa byl celý den přilepen očima k barikádě monitorů ve své ložnici. Díky tomu si všiml, že jeden trader u velké společnosti Mizuho Securities zadal prodejní pokyn na 610 tisíc akcií J-Com Holdings za 1 yen. Jednalo se však o obrovský omyl, trader původně chtěl prodat 1 akcii za 610 tisíc yenů. Tato obrovská chyba pak poslala akcie společnosti do strmého pádu. Na dně pak Kotegawa nakoupil 7 100 akcií a při následném návratu výše vydělal na tomto obchodě 17 milionů USD (nyní přes 400 milionů Kč) za jediný den! Tento obchod vysloužil Kotegawovi přezdívku “J-Com Man”. Jak vidíte, tento astronomický zisk bylo možno vygenerovat jenom díky obrovskému pochybení na straně prodávajícího (Mizuho Securities) a neskutečnému štěstí na straně kupujícího (Kotegawa) a v dnešní době se s podobnými pochybeními už nesetkáte.

Vzorem i mimo trading

Takashi Kotegawa je však vzorem i mimo obchodní platformu. Přestože se mu během své kariéry podařilo vydělat takovou částku, která by pravděpodobně většinu z nás poslala do důchodu, tak zůstal stále velmi skromný. Udržuje se mimo záři reflektorů a neposkytuje prakticky žádné rozhovory. I proto o něm příliš nevíme a na internetu je dostupných jen pár fotek. Své bohatství nedává nijak na odiv, nekupuje si údajně žádná drahá auta nebo hodinky. Jedinou velkou investicí do vlastního blahobytu pro něj byl nový byt (zdá se, že ložnice mu byla už malá). Kotegawa je tak jasným příkladem obchodníka, který se intradennímu tradingu věnuje z lásky prosamotné obchodování a ne primárně pro peníze, které bere spíše jako měřítko úspěchu. Nutno podotknout, že vzhledem k aktuálnímu vývoji na trzích pravděpodobně své bohatství stihl dále rozmnožit.